減価償却資産の入力

減価償却資産の入力

減価償却資産台帳の機能と仕組み

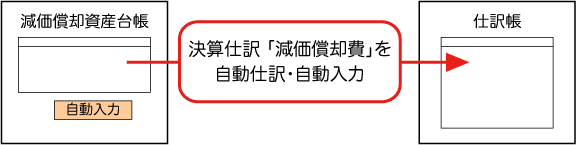

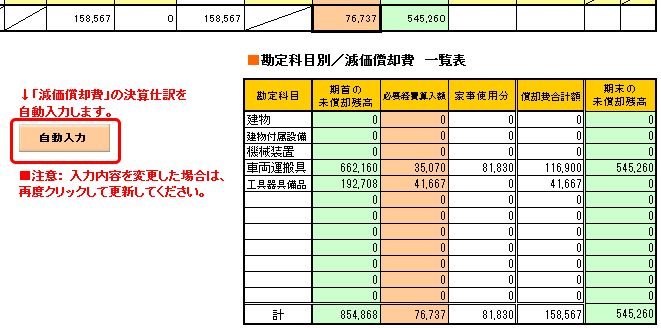

仕訳帳へ自動入力

「減価償却資産台帳」へ資産データを入力いただくと、「取得年月/取得金額/償却方法」により償却額が自動計算されます。「自動入力」ボタンをクリックすると、(決算処理として)「仕訳帳」へ入力する決算仕訳「減価償却費」が自動入力されます。

資産の入力数について

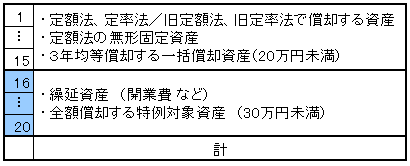

「減価償却資産台帳」は、償却方法によって2つのグループ(行№ 1~15/16~20)に分かれています。

入力データ数は、合計20件まで登録できます。

「新規入力」ダイアログへ入力した資産データは、償却方法によって振り分けられて、資産台帳へ入力されます。

決算書の「減価償却費の計算」へ自動転記

「減価償却資産台帳」へ入力された資産データおよび償却内容は、「青色申告決算書」の3ページ目「減価償却費の計算」へ、(損益計算書の)「減価償却費」の内訳として転記(※)されます。

※税務署所定の「青色申告決算書」の入力欄は、「11行」になっているため、資産の数が「11」以内の場合は、決算書フォームへ反映されます。ご了承ください。

資産の数が「11」を超える場合は、(郵送持参で提出される場合)別紙を作成して、決算書へ添付が必要になります。

本書でご案内している、国税庁のホームページ(確定申告書の作成コーナー)で、「青色申告決算書」を作成する場合は、「11」を超えて入力することができます。

その際は、「仕訳帳」の「決算仕訳入力」から、(資産台帳へ入力できない資産の)「減価償却費」の入力が必要になります。

帳簿の入力手順

10万円以上の物品や資産を購入した場合は、耐用年数に従って資産価値の減少分を、経費(減価償却費)へ繰り入れる経理処理を行います。

フリーランスの経理で、減価償却資産は分かりにくいことの1つになります。手順を確認してから、入力作業を行ってください。

新規購入した場合

- 仕訳帳の「簡単仕訳入力」から<取引区分:資産の購入>を選択して、資産の勘定科目を選び(※1)、「取得価額(※2)」を入力します。

※1 「一括償却資産」にて償却する場合は、「勘定科目の設定」にて資産の科目へ追加が必要になります。

※2 取得価額が10万円未満の場合は、「消耗品費」になるため、資産台帳への入力は不要です。

※3 家事使用分がある場合、「仕訳帳」および「減価償却資産台帳」へは、取得価額(購入金額)を入力します。「減価償却資産台帳」にて、「事業専用割合」へ按分率を入力すると、算出した「減価償却費」から、家事使用分が差し引かれます。 - 償却資産の種類に従って、償却方法を決めます。

※「定率法」を選択する場合は、税務署へ届出書の提出が必要になります。 - 償却資産の内容・仕様から、法定耐用年数(国税庁)を調べます。

<中古で取得した資産>の耐用年数:

中古資産の耐用年数は、資本的支出(改良など)を行っていない場合、次の計算式(簡便法)で算出します。

計算は、年数を月数へ換算して行います。

・耐用年数の一部を経過: 法定耐用年数 -(経過年数 × 0.8)

・耐用年数の全部を経過: 法定耐用年数 × 0.2

※耐用年数が、2年未満の場合は2年、1年未満の端数は切捨てます。 - 「減価償却資産台帳」へ、資産データを入力 します。

- 決算時に、「減価償却資産台帳」の「自動入力」ボタンをクリックして、仕訳帳へ「減価償却費」を入力します。

償却中の場合

- 初期設定の「期首残高の入力」へ、前年末の「未償却残高」を入力します。

- 「減価償却資産台帳」へ、資産データを入力 します。

- 決算時に、「減価償却資産台帳」の「自動入力」ボタンをクリックして、仕訳帳へ「減価償却費」を入力します。

個人資産を事業へ転用する場合

- 事業へ転用時の「未償却残高」を計算します。

※計算には、資産の取得価額、耐用年数が必要です。計算方法は、本書のP.75を参照してください。

<中古で取得した資産>の場合:

転用後の耐用年数は、資本的支出(改良など)を行っていない場合、次の計算式(簡便法)で算出します。

計算は、年数を月数へ換算して行います。

・耐用年数の一部を経過: 法定耐用年数 -(経過年数 × 0.8)

・耐用年数の全部を経過: 法定耐用年数 × 0.2

※耐用年数が、2年未満の場合は2年、1年未満の端数は切捨てます。 - 仕訳帳の「簡単仕訳入力」から、「建物」の「未償却残高」を入力します。

※取引区分「資産の購入」から、「建物を購入(立替払い): 建物/事業主借」の仕訳パターンを選択して、「取引内容(摘要)」を「建物の転用時の未償却残高」へ変更します。

- 「減価償却資産台帳」へ、資産データを入力します。

- 決算時に、「減価償却資産台帳」の「自動入力」ボタンをクリックして、仕訳帳へ「減価償却費」を入力します。

基本操作

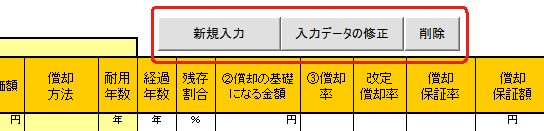

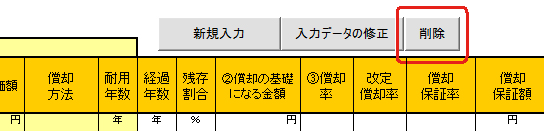

「減価償却資産台帳」への入力は、次の3つの操作ボタンで行います。「新規入力」「入力データの修正」は、操作ボタンをクリックすると、入力ダイアログが表示されます。

新規入力

入力は、「新規入力」ボタンをクリックして、減価償却資産の入力ダイアログから行います。

資産台帳は償却方法によって、2つのグループに分かれています。「新規入力」へ入力したデータは、償却方法によって振り分けられて、資産台帳へ入力されます。

入力データの修正

入力した内容を変更・訂正する場合は、「入力データの修正」ボタンをクリックして、修正ダイアログから行います。

入力行の資産名(または任意のセル)を選択して「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

入力データの削除

入力行の資産名(または任意のセル)を選択して「削除」ボタンをクリックすると、資産台帳から入力データが削除されます。

償却が終了した資産(期首の未償却残高がゼロの場合)は、資産台帳から削除します。償却が終了しても、「備忘価額 1円」が残っている場合は、廃棄・売却するまで、資産台帳に残ります。

入力方法

「減価償却資産台帳」のフォームは、税務署所定の「青色申告決算書」の「減価償却費の計算」のフォーマットに準じています。「新規入力」へ入力した内容が資産台帳へ反映されると、「本年分の必要経費算入額」へ減価償却費が表示されます。

資産台帳の入力手順

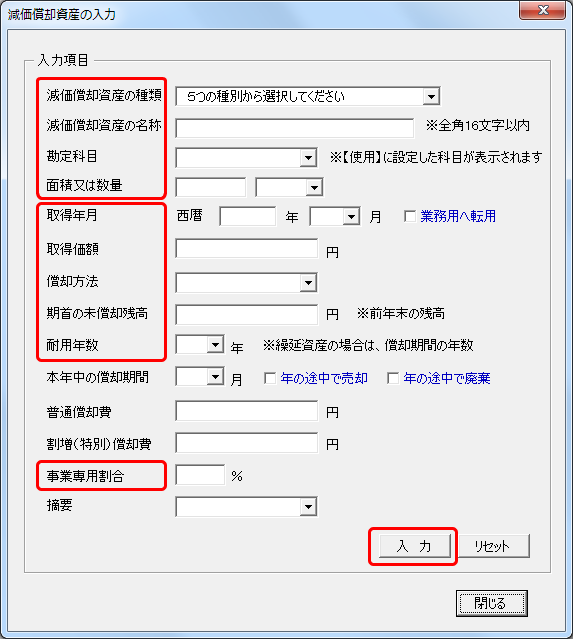

- 「新規入力」ボタンをクリックすると、「減価償却資産の入力」ダイアログが表示されます。

- 「減価償却資産の種類」のプルダウンメニューから、資産の種類を選択します。

- 建物・付属設備、構築物、器具備品など

- 無形固定資産(ソフトウェアなど)

- 一括償却資産(20万円未満) ※3年で均等償却。

- 特例対象資産(30万円未満) ※全額を取得年に償却。

- 繰延資産(開業費など)

- 「減価償却資産の名称」を、全額16文字以内で入力します。

- 資産の「勘定科目」を、プルダウンメニューから選択します。

- 資産の「面積又は数量」を入力します。

- 以下の項目は、「減価償却費」を計算するための必須項目になります。

「耐用年数」は、法定耐用年数になります。中古資産を取得した場合は、計算方法を参照してください。 - 次のケースでは、「本年中の使用期間」の入力が必要になります。入力する前に、該当の説明欄を参照してください。

- 次の事項に該当する場合は、「摘要」へ、それぞれ次のような事項を<全角8文字以内(※1)>で入力します。

資産データの入力内容により、自動入力(※2)されますが、「中古資産」のみ、プルダウンメニューから選択入力が必要になります。

※1 入力文字が不足する場合は、メイン画面にある「本年中における特殊事情」へ入力します。

※2 「月日」の入力が必要な場合は、日付の入力が必要になります。 - 取得資産が中古の場合: 中古資産

- 資産を除却・売却・廃棄した場合: 除却・売却・廃棄した旨とその月日

- 「旧定額法/旧定率法」で取得価額の95%まで償却した翌年から5年間: 均等償却

- 「定率法」で改訂償却を行う年分以後: 改定償却

※「未償却残高×定率法の償却率(調整前償却費)」が、「償却保証額」に満たなくなった年分以後は、計算式が「改定取得価額×改定償却率」へ変わります。 - 少額減価償却資産の特例措置の適用を受ける場合: 措法28の2

- 「開業費」を任意償却する場合: 任意償却

- 必須項目を入力後、「入力」ボタンをクリックすると、資産台帳へ入力内容が反映され、「⑨本年分の必要経費算入額」へ「減価償却費」が表示されます。

- 入力内容は、勘定科目別に集計されて、資産台帳の右下にある「勘定科目別/減価償却費 一覧表」へ表示されます。

- 一覧表の左横にある「自動入力」ボタンをクリックすると、仕訳帳へ「減価償却費」を自動入力(※)します。

入力内容を変更・追加した場合は、再度「自動入力」を実行してください。「仕訳帳」から前回入力された「減価償却費」が削除され、最新データに更新されます。

※家事使用分がある場合は、「必要経費算入額(減価償却費)」と「家事使用分(事業主貸)」の2つの仕訳が自動入力されます。

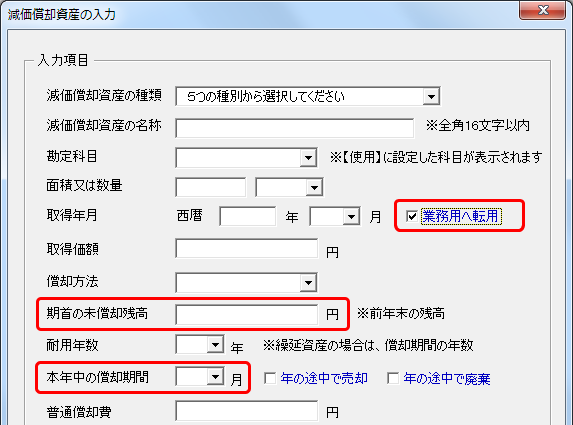

個人資産を業務用へ転用した場合

個人資産を業務用へ転用した場合は、次の入力項目に注意してください。

- 「業務用へ転用」へ、チェックを入れます。

- 「期首の未償却残高」へ、 転用時の未償却残高を入力します。

※「仕訳帳」へ、未償却残高の仕訳入力が必要です。 - 「取得年月」は、(転用時ではなく)<資産を購入した年月>を入力します。

- 「取得価額」は、購入金額を入力します。

- 「本年中の償却期間」は、<転用した月~12月までの月数>を入力します。

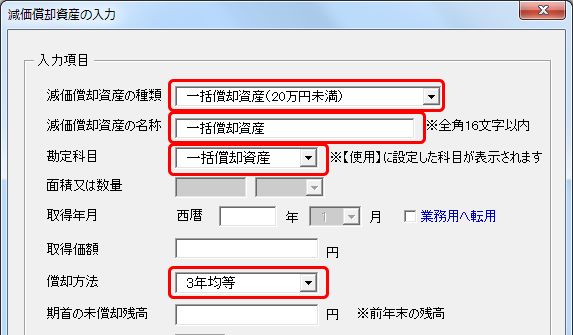

一括償却資産(20万円未満)で3年で償却する場合

20万円未満の資産を、3年で均等償却する場合は、入力前に、勘定科目「一括償却資産」の追加が必要になります。資産が複数ある場合は、取得年ごとに「取得金額」をまとめて入力します。

- 「勘定科目の設定」で、<資産>の科目へ「一括償却資産」を追加します。

- 「減価償却資産台帳」の「新規入力」をクリックして、「減価償却資産の種類」のプルダウンメニューから、「一括償却資産(20万円未満)」を選択します。

- 「減価償却資産の名称」と「勘定科目」へ「一括償却資産(※)」が、「償却方法」へ「3年均等」が自動表示されます。

※「勘定科目」へ表示されない場合は、資産の科目へ追加されているかを確認してください。

- 「一括償却資産」が複数ある場合、「取得価額」へは、合計金額を入力します。

- 償却中の場合は、「期首の未償却残高」へ、「前年期末の未償却残高(※)」を入力します。

※「期首残高の入力」の「一括償却資産」へ、「前年期末の未償却残高」が入力されていることが必要になります。 - 償却終了時、「一括償却資産」は、「定額法」や「定率法」とは異なり、備忘価額1円を残さず全額償却します。

※備忘価額1円とは: 経理上で、資産が残っていることを忘れないために残しておく帳簿価額です。廃棄または売却した時に1円を経費へ振り替えます。

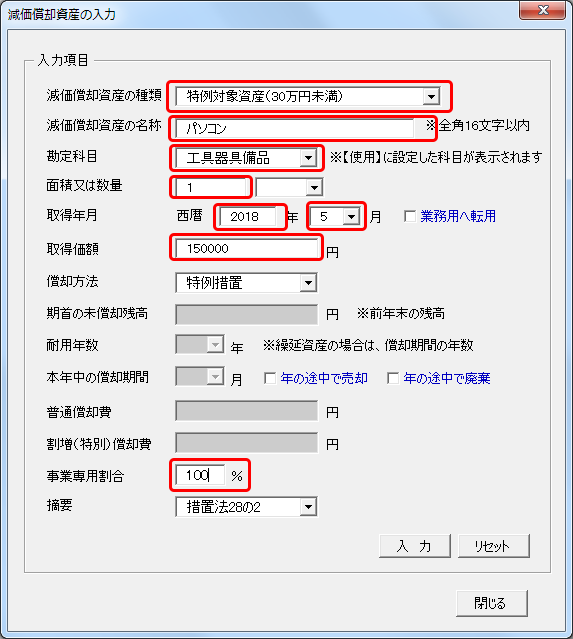

特例対象資産(30万円未満)で全額経費にする場合

青色申告者を対象にした減税措置(※)の適用を受けて、30 万円未満の減価償却資産を、取得した年に全額経費にする(合計300 万円まで)場合は、次のように入力します。

※期間限定の減税措置になります。税制改正で2年ごと延長されていますが、廃止・改定されることがあるため、申告年について確認が必要になります。

特例対象資産が複数ある場合、入力は1件ごとになります。入力欄に空き行が無い場合は、合計金額で入力できます。ただし、e-Tax(国税庁の作成コーナー)では、資産ごとの入力になっています。予めご了承ください。

- 「減価償却資産の種類」のプルダウンメニューから、「特例対象資産(30 万円未満)」を選択します。

- 「償却方法」へ「特例措置」、「摘要」へ「措置法28 の2」が自動入力されます。

- 「減価償却資産の名称」へ、全角16 文字以内で入力します。

- 「勘定科目」のプルダウンメニューから、該当の勘定科目を選択します。

- 「面積又は数量」へ、数量を入力します。

- 「取得年月」へ、年(西暦)月を入力します。

- 「取得価額」へ、購入金額(※)を入力 します。「期首の未償却残高」、「耐用年数」、「本年中の償却期間」ほ、入力不要です。

※30万円を超えると、確認メッセージ(複数資産の合計金額かどうか)が表示されます。合計金額の場合は、「はい」を選択します。 - 「事業専用割合」は、事業で使用する割合(%)を入力します。

- 償却終了時、「特例対象資産」は、「定額法」や「定率法」とは異なり、備忘価額1円を残さず全額償却します。

※備忘価額1円とは: 経理上で、資産が残っていることを忘れないために残しておく帳簿価額です。廃棄または売却した時に1円を経費へ振り替えます。

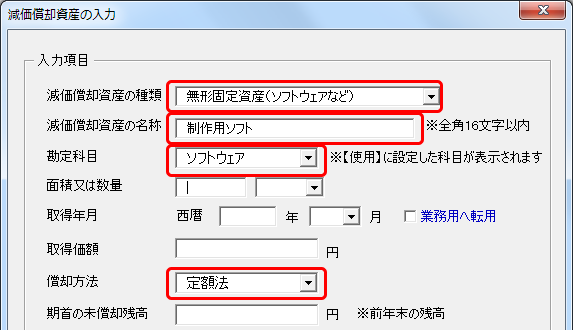

ソフトウェアの償却(無形固定資産)

10万円以上のソフトウェアは、無形固定資産になります。次の手順で入力します。

- 「勘定科目の設定」で、<資産>の科目へ「ソフトウェア」を追加します。

- 「減価償却資産の種類」のプルダウンメニューから、「無形固定資産」を選択します。

- 「勘定科目」は、「ソフトウェア」を選択します。

※プルダウンメニューへ表示されない場合は、「勘定科目の設定」で資産の科目へ追加されているかを確認してください。 - 「償却方法」へ、「定額法」が自動表示されます。

ソフトウェアの償却は、「定額法」、「耐用年数」は 5年になります。 - 償却終了時、「無形固定資産」は、「定額法」「定率法」とは異なり、償却が終了した時に、備忘価額1円を残さず全額償却します。

※備忘価額1円とは: 経理上で、資産が残っていることを忘れないために残しておく帳簿価額です。廃棄または売却した時に1円を経費へ振り替えます。

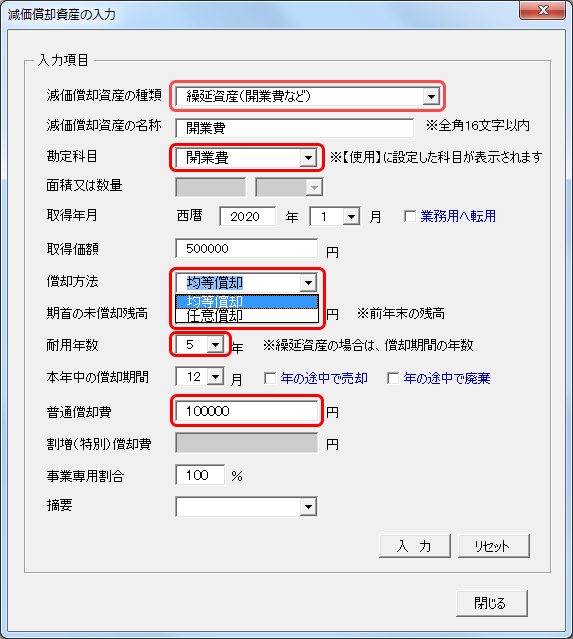

開業費(繰延資産)の場合

「開業費」は、その支出の効果が1年以上の期間に及ぶものとして、「繰延資産」という扱いにな ります。「繰延資産」も、減価償却資産台帳へ入力しますが、償却方法が異なるため、行No.16以降へ表示されます。

- 「勘定科目の設定」で、<資産の科目>へ、「開業費」を追加します。

- 「減価償却資産の種類」のプルダウンメニューから、「繰延資産(開業費など)」を選択します。

※プルダウンメニューへ表示されない場合は、「勘定科目の設定」で資産の科目へ追加されているか確認してください。 - 「勘定科目」のプルダウンメニューから、「開業費」を選択します。

- 「取得年月」へ、開業年(西暦)と開業月を入力します。

- 「取得価額」へ、開業費の合計金額を入力します。

- 「償却方法」のプルダウンメニューから、「均等償却(※)」または「 任意償却」を選択します。

※均等償却の償却期間は、5年です。 - 「期首の未償却残高」 ※償却中の場合は、前年末の残高を入力します。

- 「耐用年数」から、「均等償却」する場合は 「5」を選択します。

任意償却の場合は入力不要です。 - 「均等償却」する場合は、「普通償却費」へ、償却額を計算(※)して入力します。端数が出た場合は、切り上げ処理します。

※計算式:(開業費合計金額÷5 年)×本年中の償却期間の月数/12 月

「任意償却」する場合は、「償却する金額」を入力します。 - 「事業専用割合」へ、「100」を入力します。

- 償却終了時、「繰延資産」は、「定額法」「定率法」とは異なり、償却が終了した時に、備忘価額1円を残さず全額償却します。

※備忘価額1円とは: 経理上で、資産が残っていることを忘れないために残しておく帳簿価額です。廃棄または売却した時に1円を経費へ振り替えます。

中古資産の耐用年数の計算方法

中古資産は、使用可能年数を見積もるか、次の計算式により耐用年数を計算します。

一般的には、資本的支出(改良など)をしていない場合は、簡便法で計算します。

■中古資産の耐用年数(簡便法)

・耐用年数の全部を経過: 法定耐用年数 × 0.2 = 耐用年数

・耐用年数の一部を経過: 法定耐用年数 -(経過年数 × 0.8)= 耐用年数

償却途中で計算方法が変わる「償却方法」について

次の償却方法を選択した場合、償却ルールに従い、償却途中で減価償却額の計算方法が変わるため、ご注意ください。

定率法/改定取得価額へ変更

「定率法」を選択した場合、償却ルールに従い、償却中に次のように計算方法が切り替わります。

- 計算方法

未償却残高(購入年は取得価額)×定率法の償却率 - 計算方法/変更後

定率法の償却率での償却額が「償却保証額」に満たなくなった年分以後

改定取得価額×改定償却率

※改定取得価額とは、償却額が「償却保証額」に満たなくなった年の期首の未償却残高になります。

翌年の帳簿へ、前年分からデータ移行を実行した際に、変更する年分に至った場合は、以下について変更し、変更内容をメッセージを表示してお知らせします。

以後、変更後の計算方法に切り替わります。

- 「期首の未償却残高」を「改定取得価額」へ設定

※改定取得価額とは、償却額が「償却保証額」に満たなくなった年の期首の未償却残高になります。

- 「償却の基礎となる金額」を「改定取得価額」へ変更

- 「摘要」(※)へ「改定償却」を自動入力

※税務署へ提出用の「青色申告決算書/〇減価償却の計算」の「摘要」へ記入が必要になります。

旧定額法・旧定率法/均等償却へ変更

「旧定額法」 「旧定率法」を選択した場合、償却ルールに従い、取得価額の95パーセント相当額まで償却した年分以後は、<(期首の未償却残高-1円)÷5>の金額が減価償却額となり、計算方法が均等償却へ切り替わります。

- 計算方法

旧定額法:(取得価額-残存価額)× 旧定額法の償却率

旧定率法: 期首未償却残高(購入年は取得価額) × 旧定率法の償却率 - 計算方法/変更後

取得価額の95パーセント相当額まで償却 - 変更後の翌年から5年間

(期首の未償却残高-1円)÷5

翌年の帳簿へ、前年分からデータ移行を実行した際に、変更する年分に至った場合は、「摘要」欄(※)へ「均等償却」を自動入力し、メッセージを表示してお知らせします。

※税務署へ提出用の「青色申告決算書/〇減価償却の計算」の「摘要」へ記入が必要になります。

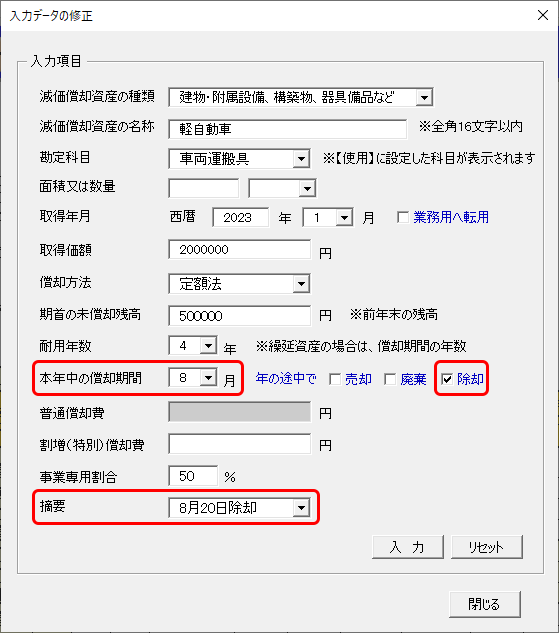

償却中の資産を<除却>した場合

除却とは、事業用資産としての使用をやめ、帳簿(減価償却資産台帳)から削除することです。

除却と廃棄の違いは、次のようになります。

※事業へ転用した資産を、個人使用へ戻す時は、「除却」になります。

- 除却:事業資産としての使用をやめること。

- 廃棄:使用できなくなった資産を捨てること(廃棄処分)。

ただし、3年均等で償却している一括償却資産は、除却した後も3年で償却します。ご注意ください。

- 「減価償却資産台帳」にて、「除却」を選択し、除却した月までの「減価償却費」を計算

- 「仕訳帳」へ、除却した時点の「未償却残高」を「事業主貸」で入力

減価資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「□除却」へチェックを入れて、「本年中の償却期間」のプルダウンメニューから、除却した月を選択します。

- 「摘要」へ、除却した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「本年中の償却期間」と「本年分の普通償却額」が変更され、「期末の未償却残高」が「0」になります。

- 資産台帳の右下にある「自動入力」ボタンをクリックすると、除却した月までの「減価償却費」が「仕訳帳」へ自動入力されます。

仕訳帳への入力

- 「仕訳帳」へ、<期首の未償却残高-除却した月までの「減価償却費」>の金額を、「事業主貸」で入力します。

「仕訳パターンの設定」に登録されていない仕訳の入力方法は、コチラをご覧ください。

取引内容 借方 貸方 軽自動車を除却 事業主貸 車両運搬具

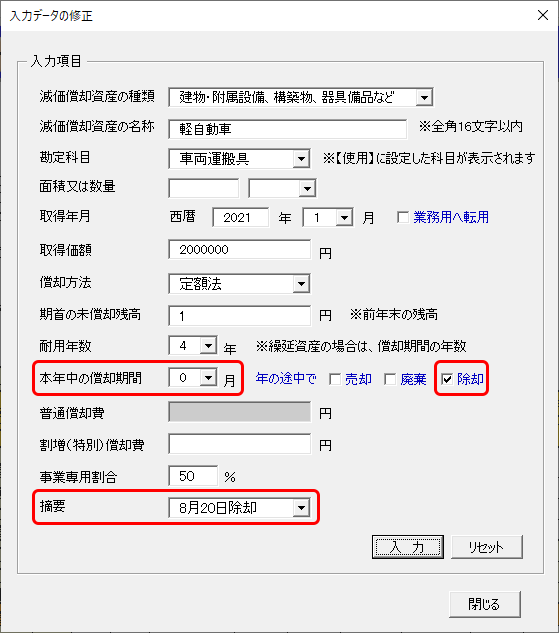

償却が終了した資産(備忘価額1円)を<除却>した場合

備忘価額1円まで償却した資産を、除却した場合は、次の手順で記帳処理を行います。

除却とは、事業用資産としての使用をやめ、帳簿(減価償却資産台帳)から削除することです。除却と廃棄の違いは、次のようになります。

事業へ転用した資産を、個人使用へ戻す時は、「除却」になります。

- 「減価償却資産台帳」にて、「除却」を選択

- 「仕訳帳」にて、1円を、「事業主貸」で入力

減価資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「□除却」へチェックを入れて、償却を終了しているため、「本年中の償却期間」のプルダウンメニューから「0」を選択します。

- 「摘要」へ、除却した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「期末の未償却残高」が「0」へ変更されます。

仕訳帳への入力

- 備忘価額の1円を、「事業主貸」へ振り替えます。

- 「仕訳パターンの設定」に登録されていない仕訳の入力方法は、コチラをご覧ください。

取引内容 借方 貸方 軽自動車を除却 事業主貸 車両運搬具

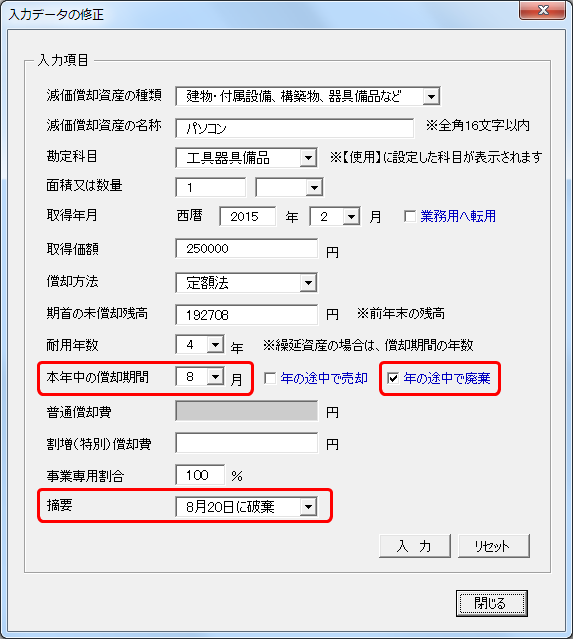

償却中の資産を<廃棄>した場合

定額法、定率法で償却中の資産を、年の途中で廃棄した場合は、次の手順で、帳簿上の「未償却残高」をゼロにする記帳処理を行います。 ただし、3年均等で償却している一括償却資産は、廃棄した後も3年で償却しますので、注意してください。

- 「減価償却資産台帳」にて、「廃棄」を選択し、廃棄した月までの「減価償却費」を計算

- 「仕訳帳」へ、廃棄した時点の「未償却残高」を「固定資産除却損」で入力

減価資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「□廃棄」へチェックを入れて、「本年中の償却期間」のプルダウンメニューから、廃棄した月を選択します。

- 「摘要」へ、廃棄した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「本年中の償却期間」と「本年分の普通償却額」が変更され、「期末の未償却残高」が「0」になります。

- 資産台帳の右下にある「自動入力」ボタンをクリックすると、廃棄した月までの「減価償却費」が「仕訳帳」へ自動入力されます。

仕訳帳への入力

- 次の手順で、<経費>の科目へ「固定資産除却損」を追加します。

- 「勘定科目の設定」の「②勘定科目の追加」にある「勘定科目の追加ガイダンス」ボタンをクリックすると、追加ダイアログが表示されます。

- 経費の追加科目リストから、「固定資産除却損」を選択します。

- 科目を追加すると、「仕訳パターンの設定」の「経費・支払」の区分へ「固定資産除却損」が表示されます。

- 「仕訳帳」へ、<期首の未償却残高-廃棄した月までの「減価償却費」>の金額を、「固定資産除却損」で入力します。「簡単仕訳入力」の「経費・支払」から仕訳を選択します。

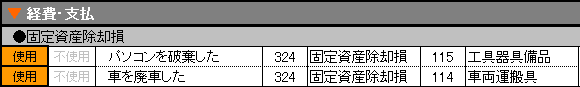

取引内容 借方 貸方 パソコンを廃棄した 固定資産除却損 工具器具備品

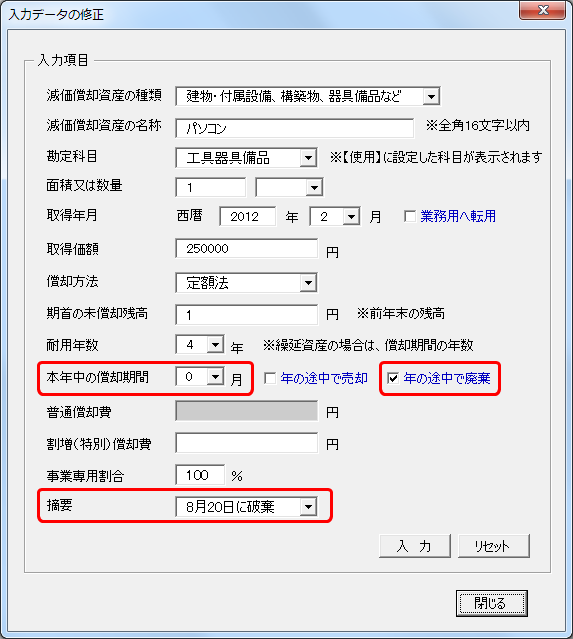

償却が終了した資産(備忘価額1円)を<廃棄>した場合

備忘価額1円まで償却した資産を、廃棄した場合は、次の手順で記帳処理を行います。

- 「減価償却資産台帳」にて、「廃棄」を選択

- 「仕訳帳」にて、1円を、経費の科目へ振り替え

減価資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「□廃棄」へチェックを入れ、償却を終了しているため、「本年中の償却期間」のプルダウンメニューから「0」を選択します。

- 「摘要」へ、廃棄した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「期末の未償却残高」が「0」へ変更されます。

仕訳帳への入力

- 備忘価額の1円を、経費へ振り替えます。

- 「勘定科目の設定」から、<経費>の科目へ「固定資産除却損」を追加します。

※経費の追加科目(6つ)を全て使用している場合は、「雑費」で入力してください。 - 「仕訳帳」の「簡単仕訳入力」から、「固定資産除却損」の仕訳を選択して入力します。

取引内容 借方 貸方 パソコンを廃棄した 固定資産除却損 工具器具備品

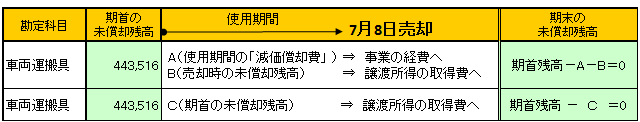

償却中の資産を<売却>した場合

年の途中で償却中の資産を売却した場合は、次の注意点に留意して、記帳処理を行ってください。

売却時の注意点

- 定額法・定率法で償却中の資産の売却代金は、譲渡所得になります。事業所得の「雑収入」にはなりません。

- 一括償却資産(20万円未満で3年均等償却)の売却代金は、事業所得に含めるため、売却益がでた場合(※)は「雑収入」になります。また、売却後も3年で償却(※)します。

※「売却代金-売却時の未償却残高」の差額がプラスになった場合になります。

※所得税基本通達 少額の減価償却資産及び一括償却資産 49-40の2

- 資産の「未償却残高」の取り扱いには、次の2つの方法があります。節税効果を考えて選択することができます。

- 売却までの期間を「減価償却費」へ、売却時の「未償却残高」を譲渡所得の取得費用にする

- 「期首の未償却残高」を、譲渡所得の取得費用にする

※譲渡所得= 譲渡価額-取得費用(売却時の未償却残高)-売却費用-控除額50万円

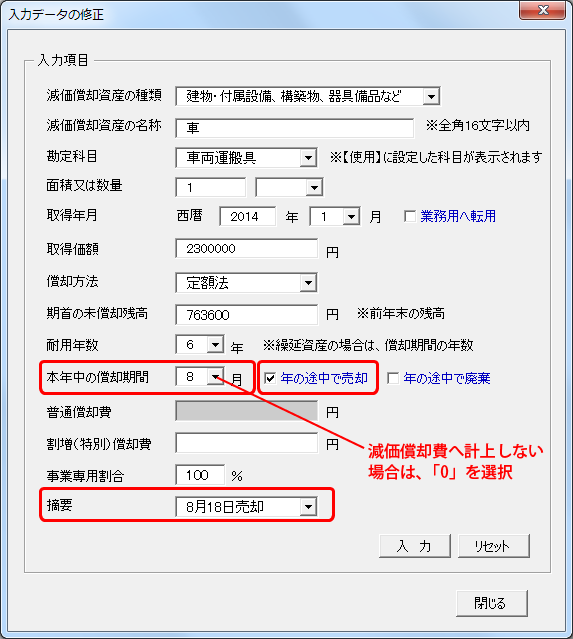

減価資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「□売却」へチェックを入れて、「本年中の償却期間」から、売却した月を選択します。

※売却するまでの期間について、「減価償却費」へ計上せずに、譲渡所得の取得費にする場合は、「0」を選択します。 - 「摘要」へ、売却した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「本年中の償却期間」と「本年分の普通償却額」が変更され、「期末の未償却残高」が「0」になります。

※売却するまでの期間の「減価償却費」を計上しない場合、「本年分の普通償却額」は「0」になります。 - 資産台帳の右下にある「自動入力」ボタンをクリックすると、売却時までの「減価償却費」が「仕訳帳」へ自動入力されます。

仕訳帳への入力

償却資産の売却代金は、譲渡所得で、事業所得の雑収入へ含めませんので、注意してください。

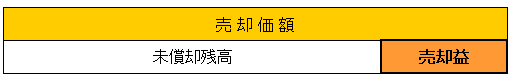

仕訳内容は、売却時の「未償却残高」より高く売れたかどうかによって異なります。高く売れた場合は「売却益」が、「未償却残高」より下回った場合は「売却損」が発生します。

1. 売却益 が出た場合

- 売却価額を、「未償却残高」と「売却益」に分けて入力します。「売却益」は譲渡所得になるため、「事業主借」で記帳します。

「売却益」を事業所得の「雑収入」へ計上すると、所得税の課税対象になりますので注意してください。

- 仕訳例: <事業の口座>へ入金された場合

「仕訳パターンの設定」に初期登録されていない仕訳の入力方法については、コチラのページをご覧ください。

取引内容 借方 貸方 車を売却(未償却残高) 普通預金 車両運搬具 車を売却(売却益) 普通預金 事業主借 - 仕訳例: <個人の口座>へ入金された場合

個人の口座へ入金された場合、入力する仕訳は売却時の「未償却残高」のみになります。

「売却益」は、事業の収入でないため、記帳は不要になります。取引内容 借方 貸方 車を売却(未償却残高) 事業主貸 車両運搬具 - 以上の仕訳を入力すると、売却した「車両運搬具」の期末の未償却残高が「0」になります。

※生活用動産は非課税になることから、家事使用がある場合は、事業専用割合分が、譲渡所得の対象になります。

※土地や建物、借地権、株式などの売却から得た譲渡所得は、「総合課税」ではなく「申告分離課税(他の所得と分離して税金を計算)」になりますので注意してください。確定申告の際、申告書B(第一表・第二表)に加えて、分離用(第三表)への記載が必要になります。

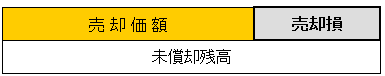

2. 売却損 が出た場合

- <売却価額-売却時の「未償却残高」>のマイナス分(売却損)を、「事業主貸」で入力します。

- 仕訳例: <事業の口座>へ入金された場合

売却時の「未償却残高」を、売却価額と売却損に分けて、入力します。「売却損」は、事業の損失ではなく、個人の譲渡所得の損失になるため、「事業主貸」で入力します。

「仕訳パターンの設定」に初期登録されていない仕訳の入力方法については、コチラのページをご覧ください。

取引内容 借方 貸方 車を売却(売却価額) 普通預金 車両運搬具 車の売却損 事業主貸 車両運搬具 - 仕訳例: <個人の口座>へ入金された場合

個人口座へ入金された場合は、売却時の「未償却残高」を「事業主貸」で入力します。取引内容 借方 貸方 車を売却(未償却残高) 事業主貸 車両運搬具 - 以上の仕訳を入力すると、売却した資産の「期末の未償却残高」が「0」になります。

※土地・建物を売却した際の譲渡所得は、申告分離課税になるため、確定申告の際に、事業所得など(総合所得)と分離して税金の計算を行います。

償却が終了した資産(備忘価額1円)を<売却>した場合

定額法・定率法で、備忘価額1円まで償却した資産を売却した場合は、次の手順で記帳処理を行います。

- 「減価償却資産台帳」にて、「売却」を選択する。

- 「仕訳帳」へ、備忘価額の1円と売却代金(譲渡所得)の記帳処理を行う。

※事業所得の「雑収入」にはなりませんので、注意してください。

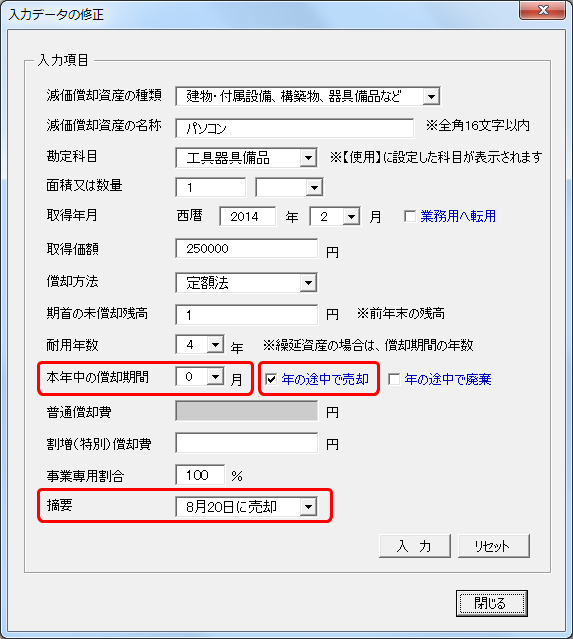

減価資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「□売却」へチェックを入れ、償却を終了しているため、「本年中の償却期間」のプルダウンメニューから「0」を選択します。

- 「摘要」へ、売却した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「期末の未償却残高」が「0」へ変更されます。

仕訳帳への入力

「仕訳パターンの設定」に初期登録されていない仕訳の入力方法については、コチラのページをご覧ください。

- 仕訳例:売却代金が<事業用の口座>へ入金された場合

売却代金を、1円と(売却代金-1))に分けて、仕訳を2つ入力します。

※備忘価額1円を、「工具器具備品」と相殺する処理方法になります。取引内容 借方 貸方 パソコンを売却(備忘価額 1円) 普通預金 工具器具備品 パソコンを売却(売却益) 普通預金 事業主借 - 仕訳例:売却代金が<個人の口座>へ入金された場合

個人の口座へ入金された場合は、「1円」を「事業主貸」で入力したら、記帳は完了です。

売却代金は譲渡所得になり、事業所得の「雑収入」にならないため、(売却代金の)記帳は不要になります。

取引内容 借方 貸方 パソコンを売却(備忘価額 1円) 事業主貸 工具器具備品

※土地や建物、借地権、株式などの売却から得た譲渡所得は、「総合課税」ではなく「申告分離課税(他の所得と分離して税金を計算)」になりますので注意してください。確定申告の際、申告書B(第一表・第二表)に加えて、分離用(第三表)への記載が必要になります。

償却が終了した資産の削除方法

償却終了時の未償却残高について

選択した償却方法の減価償却のルールによって、償却終了時の未償却残高が異なります。

- 定額法/定率法: 償却が終了しても、備忘価額1円が残ります。

この1円は、除却・廃棄・売却するまで帳簿上に残ります。除却・廃棄・売却した時に、取引内容に応じて振り替えを行います。 - 一括償却資産(3年均等): 備忘価額を残さず全額償却。

- 特例措置/繰延資産(開業費など)/無形固定資産: 備忘価額を残さず全額償却。

償却を終了した資産の削除方法

償却が終了して、期首の未償却残高が「0」になった場合は、次の手順で資産データを削除します。

- 資産データの削除は、「期首の未償却残高」が「0」になる年に行います、

- 翌年へのデータ移行時に、翌年の「期首の未償却残高」が「0」の場合は、資産データを自動消去するかどうか、確認メッセージが表示されます。「はい」を選択すると、自動消去されます。

- 手動で削除する場合は、資産名を選択して「削除」ボタンをクリックします。

資産の入力数と印刷方法について

- 「減価償却資産台帳」へ入力した内容は、「青色申告決算書」の3ページ目「減価償却費の計算」の欄へ、「減価償却費」の内訳として転記されます。

- 税務署所定の「青色申告決算書」の入力欄は、「11行」になっています。資産の数が「11」以内の場合は、決算書フォームへ反映されます。

資産の数が「11」を超える場合は、(郵送持参で提出する時)別紙を作成して、決算書へ添付することになっています。 予めご了承ください。 - 本書でご案内している、国税庁のホームページ(確定申告書の作成コーナー)で、「青色申告決算書」を作成する場合は、「11」を超えて入力することができます。

入力時の注意点

- 償却方法で「定率法」を選択する場合は、税務署へ届出書の提出が必要です。

届出していない場合は、「定額法」になります。 - 「定額法」「定率法」については、税制改正があり、取得年月によって選択する償却方法(計算方法)が異なります。

平成19年3月31日以前: 旧定額法、旧定率法

平成19年4月1日以降: 定額法、250%定率法

平成24年4月1日以降: 200%定率法 - 繰延資産の「開業費」や「30万円未満一括償却の特例」の場合は、通常の償却方法と違うため、行No.16以降へ入力されます。