消費税の確定申告について/令和5年分

消費税の確定申告について/令和5年分

2024年1月10日掲載

本ページは、帳簿の入力を <税込経理方式> で行い、<簡易課税制度>を選択された方を対象にしたご案内になります。負担軽減措置(2割特例)の適用期間中は、<2割特例>のご案内になります。

予めご了承ください。

- インボイス発行事業者の登録により、免税事業者から課税事業者になった方へ

- 押さえておきたい、「所得税」と「消費税」の違い!

- 消費税の仕組みを理解しておこう!

- 負担軽減措置の「2割特例」とは?

- 消費税の確定申告は e-Tax で

- e-Tax のサポート(国税庁)

インボイス発行事業者の登録により

免税事業者 ⇒ 課税事業者になった方へ

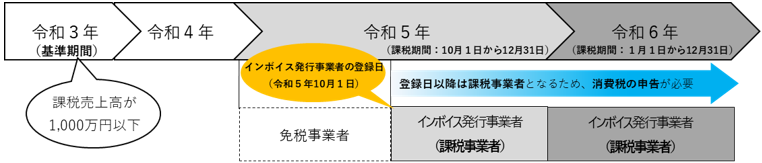

インボイス登録により、免税事業者から課税事業者になった場合、令和6年4月1日までに、消費税の確定申告と納税が必要です。

ここで、確認事項が、次の2点になります。

- 免税事業者とは、2年前(=消費税の基準期間)の課税売上高が、1,000万円以下(税込金額)の方になります。

- <令和5年分>の消費税の確定申告は、課税期間(令和5年10月1日~令和5年12月31日)について申告します。

※国税庁のインボイス制度/確定申告より引用。

押さえておきたい、「所得税」と「消費税」の違い!

「所得税」と「消費税」で、異なるポイントは次の2点になります。

- 確定申告の期限

所得税の確定申告期限は、3月15日ですが、消費税の確定申告期限は、3月31日になります。

2024年は、3月31日が日曜日のため、令和5年分は、4月1日(月)が申告及び納税期限になります。 - <税込経理方式>で記帳の場合/「消費税」は<経費>になる!

「所得税」は、個人に課税されるため、事業の経費になりませんが、「消費税」は事業への課税のため、事業の経費になります。

経費への計上方法は、<税込経理方式>で記帳の場合、納税額を、消費税を支払った事業年度へ「未払金」で計上 ※/申告納税した事業年度の経費へ計上、と2通りあります。

仕訳について詳しくは、よくあるご質問の コチラのページ をご覧ください。

※消費税の納税額を、支払った事業年度の経費(租税公課)へ計上する場合は、「青色申告決算書」の作成前に、消費税の納税額の計算が必要になります。

消費税の仕組みを理解しておこう!

消費税の課税事業者になった場合は、消費税の計算方法やインボイス制度について、その仕組みをキチンと理解しておきましょう!

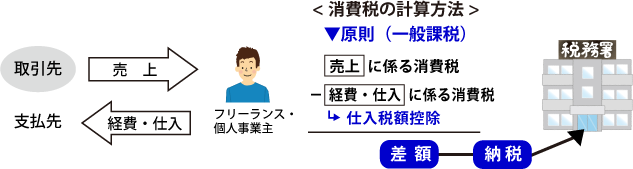

消費税の計算方法① 原則(一般課税)

消費税の計算で、<原則(一般課税)>は、次の計算式によります。

・売上に係る消費税額 - 経費や仕入に係る消費税額 = 納税額

「経費や仕入に係る消費税額」を差し引くことを、「仕入税額控除」と呼びます。

この言葉を、覚えておいてください。

消費税の計算方法② 簡易課税制度

消費税の計算を、<原則>で行うには、売上や経費・仕入に係る消費税のルール(非課税、免税、不課税)を把握した上で、消費税の計算が必要になるなど、経理処理の負担が増えます。

そこで、課税売上高が5,000万円以下の小規模事業者には、簡易課税制度が設けられています。売上の消費税額が分かれば、納税額の計算ができる、というものです。

適用を受けるには、税務署へ、期限(適用を受ける年度の前年末)までに、届出書の提出が必用になります。

簡易課税制度では、「仕入税額控除」の計算を、業種毎に決められた「みなし仕入率」を使って行います。

・売上に係る消費税額 -(売上に係る消費税額 × みなし仕入率)= 納税額

フリーランスの業種(サービス業)のみなし仕入率は <50%>です。

実際の経費率が、50%を超える場合は、簡易課税制度を選択(※)すると、納税額が増えますので、注意が必要です。また、選択すると2年間は変更できない、という縛りがあります。

※高額な資産を購入し、消費税の還付が発生する場合も、還付を受けられない、というデメリットがあります。

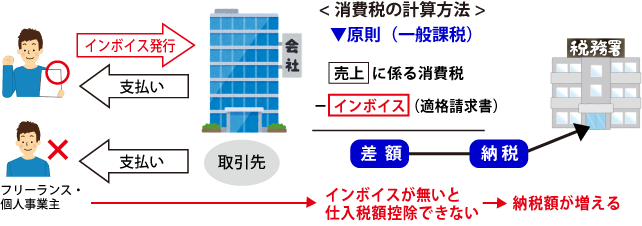

インボイスの導入で、何が変わるの?

インボイス導入後は、消費税の計算(原則)において、インボイス(適格請求書)が無いと、仕入税額控除ができなくなります。

取引先では、支払いをしても、支払先からのインボイスがないと仕入税額控除できない(経過措置あり)ため、その分、消費税の納税額が増えることになります。

従って、支払先へインボイスの発行を求める、ということになります。

インボイス(適格請求書)を発行するには、適格請求書発行事業者の登録が必要となります。課税事業者になることが登録の要件のため、免税事業者は課税事業者となり、消費税の納税が発生します。

つまり、免税事業者にとっては増税ということになります。

企業サイドは、導入による社内の混乱や取引先との交渉の時間コストを考えると、一先ず、従来通りとする会社も多いようです。しかし、新規の契約からは、インボイス登録者に限る、というのが本音ではないか、と推測されます。

【関連情報/国税庁】

消費税の課税事業者(インボイス発行事業者等)となった方

消費税のしくみ

負担軽減措置「2割特例」とは?

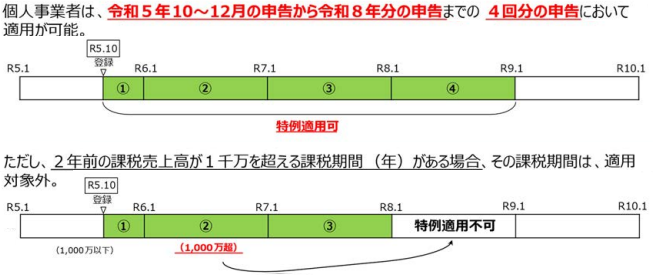

令和5年度の税制改正により、免税事業者からインボイス発行事業者(課税事業者)となった小規模事業者を対象に、負担軽減措置(2割特例/3年間)が設けられました。

ただし、2割特例の適用期間中でも、2年前の課税売上高が1,000万円を超える場合(※)は、適用対象外となります。

※課税事業者になってからの課税売上高は、税抜金額で判定します。

※「負担軽減措置のよくある質問とその回答/問4」(財務省)」より引用。

「2割特例」の計算方法

「2割特例」の計算方法は、簡易課税制度の<みなし仕入率 80%>の場合と同じ計算式になります。

・ 売上に係る消費税額-(売上に係る消費税額 × 80%)= 納税額

※事業区分が、「第2種事業(小売業、農業・林業・漁業)」の場合は、簡易課税制度の選択時と同じ納税額になります。

「2割特例」を選択できる/できない?

インボイスの登録の際に、簡易課税制度を選択された場合でも、「2割特例」を選択できます。

特に申請などは、必要ありません。

※簡易課税制度を選択されていない場合は、「原則(一般課税)」と「2割特例」のどちらか有利な方を選択します。

ただし、次の場合は、「2割特例」を選択できませんので、ご注意ください。

- 消費税の基準期間(2年前)の課税売上高が 1,000万円を超えて、令和5年分の申告で、課税事業者になる場合。

※免税業者の時の課税売上高は、税込金額で判定します。 - 2割特例の適用期間中で、2年前の課税売上高が1,000万円を超える場合。

※課税事業者になってからの課税売上高は、税抜金額で判定します。 - インボイスの登録以前に、税務署へ「課税事業者選択届出書」を提出し、令和5年12月31日までに、「課税事業者選択不適用届出書」を提出していない場合。

【関連情報/国税庁】

2割特例(負担軽減措置)の概要

インボイス制度の負担軽減措置のよくある質問とその回答

消費税の確定申告は e-Tax で

国税庁の「確定申告書等作成コーナー」にて、消費税の確定申告書の作成、e-Tax で送信(電子申告)が行えます。

画面の案内に従って、金額を入力、設問に回答していくと、申告書が作成されます。自動計算されるため、計算ミスの心配もありません。

作成コーナーのご利用ガイドから、操作の手引き(以下)をダウンロードできます。

作成コーナーのご利用ガイドから、操作の手引き(以下)をダウンロードできます。

【e-Tax 操作の手引き/国税庁】

(消費税)確定申告書作成(2割特例)編

(消費税)確定申告書作成(簡易課税)編

※令和5年分 消費税及び地方消費税の確定申告の手引き 個人事業者用(一般用)

2割特例で申告! 入力する<必須項目>は?

国税庁の作成コーナーへ、入力する金額や選択項目について、事前に用意・確認しておくと、申告書の作成をスムーズに行えます。

画面の案内に従って、以下の項目について入力、設問に答えると、消費税が自動計算されます。

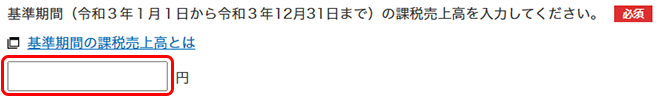

■金額入力は2箇所です!

- 基準期間(2年前)の課税売上高

2年前(令和3年分)の「青色申告決算書/損益計算書」に記載の「売上(収入)金額(雑収入を含む)」の<金額 >を入力します。

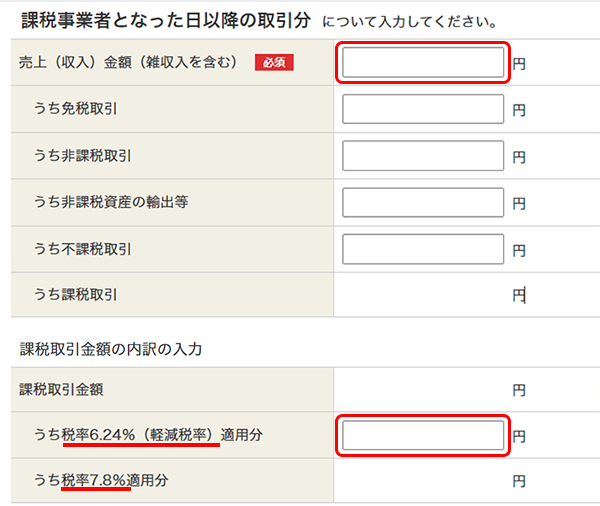

- 課税期間(令和5年10月~)の売上金額

1)課税期間(課税事業者となった日以降の取引分)の課税売上高

令和5年分の売上金額の内、インボイス登録により課税事象者となった日以降の取引分の<金額>を入力します。

┣ 売上金額の中に、非課税取引、免税取引、不課税取引 がある場合は、その金額を入力

┗ 売上金額の中に、軽減税率の適用分(食品の販売など)がある場合は、その金額を入力

無い場合は、「0」を入力します。

※国外取引(取引先が海外)は、不課税になります。

<消費税率の違い>に注意!

納税額の計算で、消費税率は次のようになります。

8% = 国税 6.24% + 地方税 1.76%

10% = 国税 7.8% + 地方税 2.2%

設問内の消費税率は、8%/10%ではなく、

6.24%(軽減税率)/7.8% と表記されます。ご注意ください。

2)売上げに係る対価の返還等の金額の入力

1)で入力した「売上(収入)金額」から、減額していない値引き、売上の返金などがある場合は、「はい」を選択して、その金額を(税率毎に)入力します。

3)発生した貸倒金の金額の入力

課税期間中に、発生した「貸倒金」がある場合は、その金額を入力します。

4)回収した貸倒金の金額の入力

課税期間中に、回収した「貸倒金」がある場合は、その金額を入力します。

■条件判定に関する設問

回答内容は、フリーランスの業種にて、「2割特定」を選択する場合になります。

- 提出方法を選択してください:

- 適格請求書(インボイス)の発行事業者ですか?:

- 令和5年10月1日以降に新たに課税事業者となりましたか?:

- 2割特例を使用しますか?:

- 簡易課税制度を選択していますか?:

※選択している場合は「はい」。

※選択している場合は「はい」。 - 経理方式を選択してください:

- 売上税額の計算方法を選択してください:

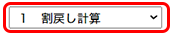

※計算方法には、請求書に記載の消費税額を積上げて計算する「積上げ計算」と税込の売上総額から計算する「割戻し計算」があります。税込経理のため、「割戻し計算」を選択します。

- 特別な売上基準の適用をする方への設問: ※該当なし

■所得区分の選択

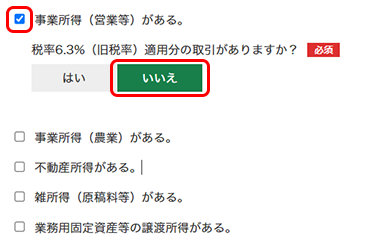

- 該当する所得区分に関する項目を全て選択してください:

※税率6.3%(旧税率)適用分の取引とは、消費税が10%へ上がる前の「売上」が含まれているかどうかの確認になります。

「確定申告書作成コーナー」の入力手順

- 「確定申告書等作成コーナー」へアクセス

以下のトップ画面から、利用状況によって、作成開始ボタンを選択します。- 初めて利用する場合 ⇒ 「作成開始」をクリック

- 作成途中で保存したデータがある場合 ⇒ 「保存データを利用して作成」をクリック

表示画面から「途中で保存したデータを利用して作成再開」を選択して、「ファイルを選択」をクリックし、保存データ(拡張子 .data)を読み込みます。

- 提出方法の選択

e-Tax の提出方法を、次の3つから選択します。

- マイナンバーカード方式(スマホでQRコードを読込み)

- マイナンバーカード方式(ICカードリーダライタ使用)

- ID・パスワード方式

- パソコンの利用環境

パソコンのOS、ブラウザソフト、PDF閲覧ソフトのバージョンを確認します。

- 提出方法による事前確認

▼マイナンバーカード方式(スマホでQRコードを読込み/ICカードリーダライタ) - マイナポータル連携 をするかどうか選択

- 「マイナポータルアプリ」をインストールして、マイナンバーカードを読み取り(認証)

※利用者識別番号(16桁の番号)の登録、取得済の場合は関連付けを行います。

- 利用者識別番号(16桁の番号)の入力

- 作成する申告書の選択

「令和5年分の申告等の作成」の右横の「▼」をクリックして、「消費税」を選択します。

- 区分経理についての確認メッセージ

これは、税率が8%(軽減税率)と10%を、区分して記帳しているかの確認になります。

フリーランスの業務では、10%のみになりますので、「閉じる」をクリックします。 - 表示画面の「次へ進む」をクリック

入力画面が表示されます。 - 前述の「入力する必須項目」を参照して、金額の入力・設問の回答(選択)を行ってください。

作成コーナーには、「2割特例」用の操作の手引きが用意されています。 - 入力が完了すると、消費税の確定申告書が作成され、納税額が表示されます。

以後は、所得税の確定申告と同様にになります。画面の案内に従って、入力データの保存、送信を行ってください。

【e-Tax 動画チャンネル/国税庁】

パソコン申告 マイナンバーカードを利用したe-Tax送信方法

マイナポータル連携(事前準備)

e-Tax のサポート(国税庁)

「確定申告書等作成コーナー」の入力・操作方法に関するご質問は、各サポートへお願いいたします。

- 操作に関するよくあるご質問

- e-Tax・作成コーナーヘルプデスク:

事前準備、送信方法、エラー解消など、作成コーナーの使い方に関するお問い合わせ。

0570-01-5901/03-5638-5171

受付時間 月曜日~金曜日 9:00~17:00 ※休祝日を除く。

令和6年1月15日(月)~4月1日(月)は、受付時間が 9:00~20:00 へ延長されます。

- マイナンバー総合フリーダイヤル:

マイナンバーカードをご利用になる場合のICカードリーダライタの設定などに関するお問い合わせ。

0120-95-0178

受付時間 平日 9:30~20:00、土日祝 9:30~17:30 - 確定申告ついての電話相談(確定申告電話相談センター)

所轄の税務署へ電話をして、音声案内に従って「0」を選択後、相談内容を選択すると、担当者へつながります。

- 税についての電話相談(国税局電話相談センター)

所轄の税務署へ電話をして、音声案内に従って「1」を選択後、相談内容を選択すると、担当者へつながります。 - 確定申告期に多いお問合せ事項Q&A