令和5年度 所得税の主な税制改正

2023年7月15日 掲載

令和5年度の「所得税」の税制改正から、確定申告に関連する項目をピックアップしてお知らせしています。

また、令和5年10月から導入される消費税のインボイス制度、改正・電子帳簿保存法について見直しが行われました。

- 令和5年度 所得税の主な税制改正

- 令和5年度から適用される改正事項

- その他の改正

譲渡所得の非課税措置に関する改正

新・NISA制度

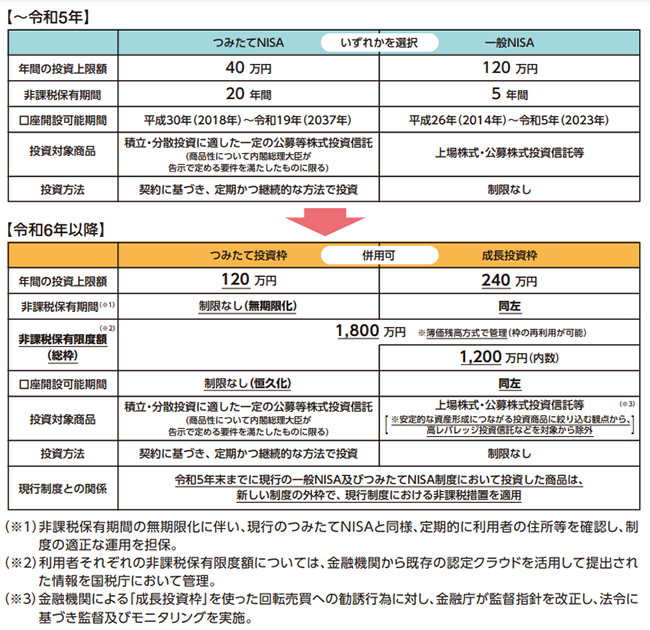

【改 正】 家計の資産を「貯蓄から投資へ」振り向けて、「資産所得倍増」につなげるために、NISA制度が拡充され、非課税保有期間が無期限になりました。

- 年間投資上限額: つみたて投資枠/120万円、成長投資枠/240万円 へ増額

一般NISAを終了して、成長投資枠を儲け、つみたて投資枠との併用も可能になります。 - 一生涯の非課税限度額: 1,800万円(うち成長投資枠は、1,200万円)へ引き上げ

- 非課税保有期間: 無期限(恒久化)

※「令和5年度 税制改正/個人所得課税」(財務省)」より引用。

【関連情報】

![]() No.1535 NISA制度(国税庁)

No.1535 NISA制度(国税庁)

![]() NISAに関する情報(国税庁)

NISAに関する情報(国税庁)

![]() NISA特設ウェブサイト(金融庁)

NISA特設ウェブサイト(金融庁)

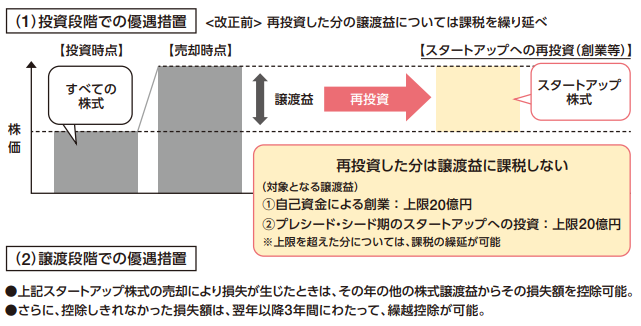

スタートアップへの再投資について非課税措置が創設

スタートアップを応援するための制度改正として、保有株式の譲渡益を元手に自ら創業したり、エンジェル投資家がスタートアップへ再投資を行った場合、再投資分については非課税とする措置が創設されました。

※「令和5年度 税制改正/個人所得課税」(財務省)」より引用。

その他、スタートアップ応援の制度改正については、経済産業省のページをご覧ください。

所得控除に関する改正

特定非常災害による損失の控除期間を5年へ延長

特定非常災害(※1)によって生じた純損失(※2)及び雑損失(住宅・家財などの損失)について、控除期間が延長されました。

※1 国が重大な自然災害として指定したもの(東日本大震災、熊本地震、西日本豪雨(2018年)、台風19号(2019年)など)。

※2 事業所得、不動産所得、譲渡所得、山林所得の4つの所得の損失の金額のうち、損益通算しても控除しきれず残った金額。

【改 正】

- 純損失: 以下の場合は、繰越控除期間が、3年間から5年間へ延長

- 所有する事業用資産などの価額のうち、特定非常災害による損失の割合が10%以上の場合

・青色申告者は、発生年に生じた純損失の総額

・白色申告者は、発生年に生じた被災事業用資産の損失による純損失と変動所得に係る損失による純損失との合計額

- 所有する事業用資産などの価額のうち、特定非常災害による損失の割合が10%以上の場合

- 雑損失: 繰越控除期間が、3年間から5年間へ延長

【関連情報/国税庁】

![]() 被災事業用資産の損失の金額の計算

被災事業用資産の損失の金額の計算

![]() 特定非常災害の被災事業者からの届出等に関する特例

特定非常災害の被災事業者からの届出等に関する特例

税務署へ提出する届出書の簡素化

個人事業の開業・廃業時に税務署へ提出する届出書類を、一括で行えるようにすることで、記入項目の重複などを簡素化されます。

【改 正】

- 個人事業の開業時に行う複数の届出書を、一括で行えるよう書式が統合される予定です。

- 個人事業の開業・廃業等届出書

- 給与等の支払をする事務所の開設等の届出書

- 納期の特例に関する承認の申請書

- 青色申告承認申請書

- 青色専従者給与に関する届出書

- 個人事業を廃止時に行う届出書の提出を一括で行えるよう、次の届出書の提出期限がその年分の所得税の確定申告期限となります。

- 個人事業の開業・廃業等届出書

- 青色申告書による申告をやめる旨の届出書

【適 用】 令和8年1月1日以降の届出より適用。※それ以前は、従来通り。

【関連情報/国税庁】

![]() 申告所得税関係の届出書 一覧

申告所得税関係の届出書 一覧

令和5年度から適用される改正事項

扶養控除の見直し

【改 正】 海外に居住する30歳以上70歳未満の親族について、次のいずれにも該当しない場合は、扶養控除の対象から除外されることになりました。

1.留学生

2.障害者

3.送金関係書類において38万円以上の送金等が確認できる者

【適 用】 令和5年分の確定申告から適用されます。

【関連情報/国税庁】

![]() No.1180 扶養控除

No.1180 扶養控除

その他の改正

電子帳簿保存法の緩和措置

令和3年度の電子帳簿等保存法の改正で、電子取引データの保存が義務化され、2年の宥恕措置がとられていました。令和5年度の改正で、見直しが行われ、緩和措置が設けられました。

※電子帳簿保存法は、現在、次のようになっています。対応が任意となる「電子帳簿保存/スキャナ保存」については、国税庁発行の改正内容をご覧ください。

- 電子帳簿・決算書: 紙で保存/電子保存(任意)

- 経理書類

┗ 紙の領収書、請求書等: 紙で保存/紙 ⇒ スキャナ保存(任意)

┗ 電子取引データ: 電子データで保存(義務化)

電子取引データの保存(電子的に受領した領収書、請求書等)

【改正前】

- 紙での保存が廃止され、電子取引データの電子保存が義務化

┗ 宥恕措置:「やむを得ない事情 」がある場合は、2年間猶予される。 - 検索機能の要件を不要とする対象者

┗ 基準期間(2課税年度前)の売上高が 1,000 万円以下

┗ 検索機能がない場合の保存方法 ※保存方法は、コチラをご覧ください。

【改正後】

- 宥恕措置にかわる新たな緩和措置

┗ 保存義務の各要件を満たすことができなかった理由を税務署が認め、求めに応じて電子データのダウンロード、提示・提出ができる場合は、単に電子データの保存のみでよいことになりました。

詳しくは、「令和6年1月からの電子取引データの保存方法(国税庁)」をご覧ください。 - 検索機能の要件を不要とする対象者

┗ 基準期間(2課税年度前)の売上高が 5,000 万円以下 へ拡大

┗ 「電子取引データをプリントアウトした書面を、取引年月日その他の日付及び取引先ごとに整理された状態で提示・提出することができるようにしている保存義務者」が追加されました。

【適 用】 令和6年1月1日からの電子取引より適用。

【関連情報/国税庁】

![]() 令和6年1月からの電子取引データの保存方法

令和6年1月からの電子取引データの保存方法

![]() 電子帳簿保存法の内容が改正されました

電子帳簿保存法の内容が改正されました

![]() 電子取引データの保存方法をご確認ください(令和5年7月)

電子取引データの保存方法をご確認ください(令和5年7月)

![]() システム導入が難しくても大丈夫!!令和6年1月からの電子取引データの保存方法(令和5年11月)

システム導入が難しくても大丈夫!!令和6年1月からの電子取引データの保存方法(令和5年11月)

![]() 電子帳簿保存法の概要

電子帳簿保存法の概要

![]() 電子帳簿保存法一問一答/電子取引 ※変更箇所に下線あり。

電子帳簿保存法一問一答/電子取引 ※変更箇所に下線あり。

インボイス制度の負担軽減措置

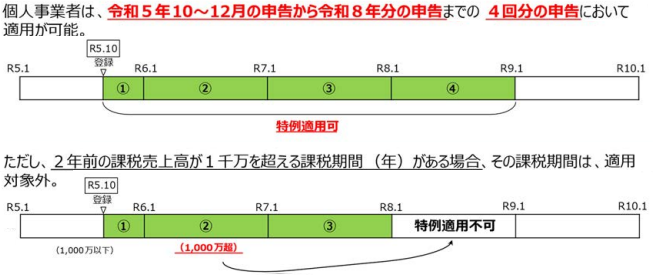

【改 正】 円滑に制度移行するために、納税額及び事務負担の軽減措置が追加されました。

- 小規模な事業者に対する納税額の負担軽減措置(2割特例)

インボイス制度導入により免税事業者から課税事業者になった場合、3年間(※)、納税額を売上税額の2割に軽減。

簡易課税制度を選択している場合でも、適用されます。消費税の確定申告書にて、「2割特例」を選択するだけで、届出など申請は不要です。

※適用期間内でも、2年前の課税売上高が1,000万円を超える場合は、適用対象外となります。

※「負担軽減措置のよくある質問とその回答/問4」(財務省)」より引用。 - 1万円未満の取引はインボイスが無くても仕入税額控除が可能に

一定規模以下の事業者の場合、6年間の事務負担経験措置。 - 振込手数料相当額を値引きとして処理する場合、少額の返還インボイスについて交付義務を免除。

【適 用】 制度開始より、各適用期間まで。

【関連情報/国税庁】

![]() 2割特例(小規模事業者に対する負担軽減措置)の概要

2割特例(小規模事業者に対する負担軽減措置)の概要

![]() インボイス制度に関する改正について

インボイス制度に関する改正について

![]() インボイス制度の負担軽減措置のよくある質問とその回答

インボイス制度の負担軽減措置のよくある質問とその回答