償却中の資産を廃棄・売却/

償却中の資産を廃棄・売却/

事業へ転用した資産を個人資産へ戻す場合

ただし、3年均等で償却している一括償却資産は、廃棄した後も3年で償却しますので、注意してください。

記帳方法には、次の2通りがあります。どちらで記帳しても、経費へ計上する金額は同じになります。記帳処理は、次の手順で行ってください。

- 廃棄するまでの使用期間の償却分を「減価償却費」へ計上し、廃棄時の未償却残高を「固定資産除却損」へ計上する

- 「期首の未償却残高」を、「固定資産除却損」で計上する

減価償却資産台帳への入力

- 「売却・廃棄・転用」のプルダウンメニューから、「廃棄」を選択してください。

- 「月を選択」のプルダウンメニューから、廃棄した月を選択してください。

※廃棄した月までの「減価償却費」を計上せずに、「期首の未償却残高」を「固定資産除却損」とする場合は、「0」を選択してください。

- 「本年中の償却期間」が、「12 → (入力した月数)」へ変わり、「期末の未償却残高」が「0」へ変更されます。

- 「摘要」へ「○月○日廃棄」と入力します。

- 資産台帳の右下にある「自動入力」ボタンをクリックすると、廃棄した月までの「減価償却費」が仕訳帳へ自動入力されます。

仕訳帳への入力

1. 勘定科目の追加

「勘定科目の設定」画面の「②勘定科目の追加」にある「勘定科目の追加ガイダンス」ボタンをクリックして、「固定資産除却損」を追加してください。経費の追加科目リストから選択するだけで、追加できます。

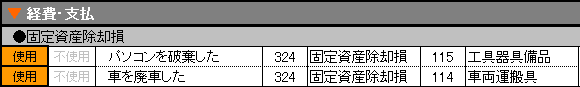

経費の科目へ追加すると、「仕訳パターンの設定」画面の「経費・支払」の区分へ「固定資産除却損」が表示されます。

2. 「仕訳帳」へ入力

「仕訳帳」へ、<期首の未償却残高-廃棄した月までの「減価償却費」>の金額を、「固定資産除却損」で入力します。「簡単仕訳入力」の「経費・支払」から仕訳を選択して、入力してください。

※廃棄した月までの「減価償却費」を計上しない場合は、「期首の未償却残高」の金額を入力してください。

| 取引内容 | 借方 | 貸方 |

| パソコンを廃棄した | 固定資産除却損 | 工具器具備品 |

3. 期末の残高が「0」になっているか確認

「残高試算表」の「工具器具備品」の決算整理後の残高が「0」になっていることを確認してください。

「工具器具備品」で償却中の資産が複数ある場合は、廃棄したパソコンの「期首の未償却残高」が全額差し引かれているかを、確認してください。

また、売却代金は、所得区分のルールにより、事業所得ではなく譲渡所得になります。事業の収入には含めませんので、注意してください。

ただし、20万円未満で「一括償却資産/3年均等償却」している減価償却資産の売却については、譲渡所得ではなく事業所得に含めるため、「雑収入」になります。償却費については、売却後も3年で均等償却します。 (所得税基本通達 /少額の減価償却資産及び一括償却資産 49-40の2)

記帳処理として、「減価償却資産台帳」と「仕訳帳」への入力が必要になります。

減価償却資産台帳への入力

年の途中で、償却中の資産を売却した場合、売却までの期間を「減価償却費」へ計上するか、計上せずに「期首の未償却残高」を譲渡所得の取得費用とするか、節税効果を考えて選択することができます。

1. 売却するまでの期間の償却額を「減価償却費」へ計上する場合

- 「減価償却資産台帳」にて、売却するまでの期間の償却額を計算。

- 「売却・廃棄・転用」のプルダウンメニューから、「売却」を選択してください。

- 「月を選択」のプルダウンメニューから、売却した月を選択してください。

※「減価償却費」へ計上しない場合は、「0」を選択してください。 - 「本年中の償却期間」が、「12 → (入力した月数)」へ変わり、「期末の未償却残高」が「0」へ変更されます。

- 摘要欄へ、「○月○日 売却」と入力します。

- 「減価償却資産台帳」の「自動入力」ボタンをクリックすると、売却時までの「減価償却費」が「仕訳帳」へ自動入力されます。

※手入力する場合は、「決算仕訳入力」から「減価償却費」を入力してください。

※車を家事にも使用している場合は、償却額を按分率によって分けて、事業使用分を「減価償却費」へ、家事使用分を、「事業主貸/車両運搬具」で入力が必要になります。取引内容 借方 貸方 減価償却費(事業使用分) 減価償却費 車両運搬具 減価償却費(家事使用分) 事業主貸 車両運搬具

2. 売却時点の「未償却残高」を計算

- 車の「期首の未償却残高」から、売却までの減価償却額を差し引いて、売却時の「未償却残高」を計算します。

期首の未償却残高-売却時までの「減価償却費」=売却時の未償却残高

※売却までの「減価償却費」を経費へ計上しない場合は、「期首の未償却残高(前年末残高)」が売却時の未償却残高になります。

仕訳帳への入力

1. 売却益 が出た場合

- <事業の口座>へ入金された場合:

売却代金を、「未償却残高」と「売却益」に分けて、入力します。「売却益」は譲渡所得で、事業の収入にならないため、「事業主借」で記帳します。

「売却益」を事業所得の雑収入へ計上すると、所得税の課税対象になるのでご注意ください。取引内容 借方 貸方 車を売却(未償却残高分) 普通預金 車両運搬具 車を売却(売却益) 普通預金 事業主借 - <個人の口座>へ入金された場合:

「売却益」は個人の譲渡所得になるため、入力は、売却時の「未償却残高」の仕訳のみになります。取引内容 借方 貸方 車を売却(未償却残高分) 事業主貸 車両運搬具 - 以上の仕訳を入力すると、売却した「車両運搬具」の期末残高が「0」になります。

※初期登録の仕訳にないため、入力には「仕訳パターンの設定」へ、追加が必要になります。また、追加しないで入力する方法については、オンライン操作ガイドのコチラのページをご覧ください。

生活用動産は非課税になることから、家事使用がある場合は、事業専用割合分が、譲渡所得の対象になります。

※土地や建物、借地権、株式などの売却から得た譲渡所得は、「総合課税」ではなく「申告分離課税(他の所得と分離して税金を計算)」になりますので注意してください。確定申告の際、申告書B(第一表・第二表)に加えて、分離用(第三表)への記載が必要になります。

2. 売却損 が出た場合

- 売却代金が<事業の口座>へ入金された場合:

<売却金額-売却時の「未償却残高」>のマイナス分(売却損)を、「事業主貸」で入力します。

取引内容 借方 貸方 車を売却(未償却残高分) 普通預金 車両運搬具 車を売却(売却損) 事業主貸 車両運搬具 - 売却代金が<個人の口座>へ入金された場合:

「売却損」は個人の譲渡所得の損失になるため、入力は、売却時の「未償却残高」の仕訳のみになります。取引内容 借方 貸方 車を売却(未償却残高分) 事業主貸 車両運搬具 - 以上の仕訳を入力すると、売却した「車両運搬具」の期末の未償却残高が「0」になります。

※確定申告書の譲渡所得欄へ損失として記載すると、損益通算により事業所得から差し引かれます。

【国税庁タックスアンサー】

譲渡所得のあらまし

土地建物以外の資産を売ったとき

土地・建物を売ったとき

事業用の資産を買い換えたとき

No.3152 譲渡所得の計算のしかた(総合課税) ※土地建物以外の資産を売ったとき

No.3202 譲渡所得の計算のしかた(分離課税) ※土地や建物を売ったとき

No.2250 損益通算

売却された車について

新車購入代金から、下取り価格として差し引かれた金額が「売却代金」になります。

「売却代金」が、売却時の車の「未償却残高」を超える場合は「売却益」が発生、下回った場合は「売却損」の発生となり、仕訳内容が違ってきます。

仕訳および記帳手順については、コチラの項目へ掲載していますので、ご参照ください。

新車について

新車の「取得価額」は、支払金額ではなく、下取りに出した車の「売却代金」を含めた金額になりますので注意してください。- 新車の購入代金を<個人のお金>から支払う場合:

入力金額は、<支払金額+売却代金=取得価額>になります。

取引内容 借方 貸方 車を購入 車両運搬具 事業主借

減価償却資産台帳への入力

- 入力行の右端にある、入力項目「廃棄・売却・転用」のセルをクリックして、プルダウンメニューから、「転用」を選択します。

- 右隣の入力項目「月を選択」のセルをクリックして、プルダウンメニューから、<使用期間の月数>を選択します。

- 「本年分の必要経費算入額」へ、使用期間中の「減価償却費(事業使用分)」が表示されます。

- 入力欄の右下にある「自動入力」ボタンをクリックすると、「仕訳帳」へ決算仕訳(事業使用分と家事使用分)が入力されます。

- 翌年、帳簿の「減価償却資産台帳」から、「建物」のデータを「削除」します。

仕訳帳への入力

- 「減価償却資産台帳」で、「期末の未償却残高」を確認します。

- 「仕訳帳」の「決算仕訳入力」から、「期末の未償却残高」を入力します。

仕訳は、<減価償却費(建物)・家事使用分>と同じ仕訳内容になります。入力後に、「摘要」を変更ください。

取引内容 借方 貸方 個人資産へ戻す 事業主貸 建物 - 以上の仕訳を入力すると、「建物」の帳簿残高が「0」になります。