平成27年度 所得税の主な税制改正

平成27年度の税制改正では、少額投資非課税制度のNISAの拡充、消費税率10%への引き上げ先送りに伴い、住宅ローン控除の適用期限が1年6カ月延長されました。

税務署が発行する「![]() 平成27年分 所得税の改正のあらまし」から、平成27年度の主な改正内容と平成27年分の所得税から適用される改正事項について、フリーランス、個人事業主に関連する項目をピックアップしてお知らせします。

平成27年分 所得税の改正のあらまし」から、平成27年度の主な改正内容と平成27年分の所得税から適用される改正事項について、フリーランス、個人事業主に関連する項目をピックアップしてお知らせします。

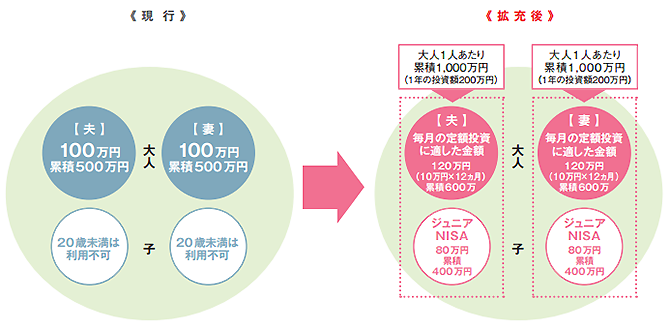

少額投資非課税制度、NISAの拡充

投資上限額の引き上げ

平成25年に創設された、少額投資非課税制度 NISA(日本版ISA)について、年間投資上限額が、引き上げられました。

【改正前】 年間の投資上限額 100万円

【改正後】 〃 120万円(累積600万円)

【適 用】 平成28年1月1日から適用されます。

ジュニアNISAの創設

若年層への投資のすそ野拡大の観点から、ジュニアNISAが創設されました。

非課税対象: 20歳未満の人が開設するジュニアNISA口座ないの少額上場株式等の配当、譲渡益

年間投資上限: 80万円

非課税投資額: 最大400万円(80万円×5年間)

口座開設期間: 平成28年から平成35年までの8年間

非課税期間: 最長5年間

運用管理: 親権者等の代理または同意の下で投資、18歳になるまで原則として払い出し不可

※「平成27年度税制改正(財務省)」より引用。

【関連情報】

![]() NISAに関する情報(国税庁)

NISAに関する情報(国税庁)

所得控除に関する改正

ふるさと納税の拡充(住民税)

ふるさと納税(寄付金控除)に係る特例控除額の上限が、個人住民税所得割額の2割へ引き上げられました。

【改正前】 個人住民税所得割額の1割

【改正後】 〃 2割

【適 用】 平成28年度分以後の個人住民税について適用されます。

※確定申告が不要な給与所得者については、ふるさと納税先団体数が少ない場合に限り、ふるさ と納税先団体へ寄附する際に申請することで、確定申告をすることなく寄附金控除が受けられる特例的な仕組みが創設されました。(平成27年4月1日以後に行われる寄附について適用)。

税額控除に関する改正

住宅ローン控除の延長

平成29年末までの適用期限とされている以下の住宅ローン控除等の措置について、消費税率10%への引き上げ時期の変更に伴い、その適用期限が平成31年6月末まで1年6カ月延長されました。

①住宅借入金等を有する場合の所得税額の特別控除

②特定の増改築等に係る住宅借入金等を有する場合の所得税額の特別控除の控除額に係る特例

③既存住宅の耐震改修をした場合の所得税額の特別控除

④既存住宅に係る特定の改修工事をした場合の所得税額の特別控除

⑤認定住宅の新築等をした場合の所得税額の特別控除

⑥東日本大震災の被災者等に係る住宅借入金等を有する場合の所得税額の特別控除の控除額に係る特例

【関連情報/国税庁】

![]() マイホームの取得等と所得税の税額控除

マイホームの取得等と所得税の税額控除

![]() 中古住宅を取得した場合

中古住宅を取得した場合

![]() 耐震改修工事をした場合

耐震改修工事をした場合

国外転出をする場合の譲渡所得課税の特例の創設

租税条約上、株式等を売却した者が居住している国に、そのキャピタルゲインに関する 課税権があることを利用して、巨額の含み益を有する株式等を保有したまま国外に転出し、 キャピタルゲイン非課税国で売却するといった課税逃れが可能となっています。

このため、平成27年7月以後に国外に転出する一定の高額資産家(※)を対象に、 国外転出時に未実現のキャピタルゲインに対して特例的に課税を行うこととなりました。納税資金が不十分であることを勘案し、納税猶予(最長10年)を選択することができます。

※国外転出時において保有する有価証券等の価額が1億円以上の者であり、かつ、原則として国外転出の日前10年以内において 5年を超えて居住者であった者。

平成27年度から適用される改正事項

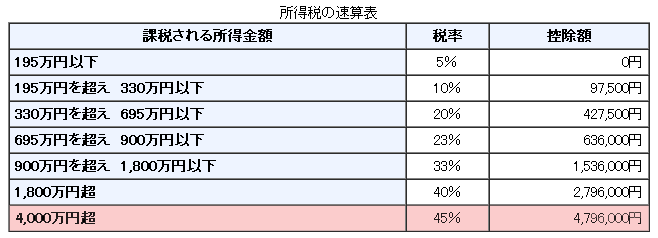

所得税の最高税率を45%へ引き上げ

課税所得金額が4,000万円超について、所得税の最高税率が、40%から45%へ引き上げられました。平成27年分の所得税から適用されます。

※課税所得とは、収入から各種控除額を差し引いたもので、税金の課税対象となる金額です。

※平成25年から平成49年までの確定申告においては、所得税に復興特別所得税(原則としてその年分の基準所得税額の2.1%)が加算されます。

※所得税の速算表: 所得税は累進課税になっているため、<所得金額×税率-控除額>の計算式で税額が求められます。

公的年金などにかかる確定申告不要制度の改正

年金受給者の方の確定申告の負担を減らすための確定申告不要制度(※)について、源泉徴収対象とならない公的年金の支給を受けている場合は、この制度を適用できないことになりました。平成 27 年分以後の所得税について適用されます。

例えば、日本で支給された年金と外国で支給された年金がある場合は、その合計が400万円以下であっても、所得税の源泉徴収の対象とならない外国の年金が含まれているため、確定申告書の提出が必要となります。

※公的年金などの収入金額が400万円以下で、それ以外の所得金額が20万円以下の場合は、確定申告は必要ありません。 ただし、所得税の還付を受けるためには、確定申告が必要になります。また、確定申告をする必要がなくても、住民税の申告が必要な場合があります。

所得税額から控除される特別控除額の特例

複数の税額控除の適用を受ける場合、控除できる税額控除の限度額が、事業所得に係る所得税額の90%相当額に引き下げられました。 平成 27 年分以後の所得税から適用されます。

マイナンバーとは?

マイナンバー(個人番号)とは、国民一人ひとりに割り当てられる12桁の番号で、平成28年1月から、社会保障・税・災害対策の行政手続で使用が開始されます。

マイナンバーの通知後に、住民票がある市区町村に申請すると、マイナンバーカード(個人番号カード)が交付され、身分証明書や行政手続きなどに利用できるようになります。

カード申請は希望者になりますが、e-Tax(電子申告)の申込みをする場合(「電子証明書」の取得)には、マイナンバーカードのが必要になります。

■マイナンバー制度の導入までの流

- 平成27年10月~ 住民票の住所へ、マイナンバー「通知カード」が送付される。マイナンバーカードの交付申請開始。

- 平成28年1月~ 申請者へマイナンバーカードを交付。行政手続で使用開始。

- 平成29年1月~ インターネットから個人情報を確認できるマイナポータルが開設予定。

【関連情報】

![]() 社会保障・税番号制度<マイナンバー>について(国税庁)

社会保障・税番号制度<マイナンバー>について(国税庁)

![]() 社会保障・税番号制度<マイナンバー>FAQ(国税庁)

社会保障・税番号制度<マイナンバー>FAQ(国税庁)

![]() マイナンバー 社会保障・税番号制度(内閣官房)

マイナンバー 社会保障・税番号制度(内閣官房)

![]() マイナンバーカード(個人カード)の申請方法と申請の流れ(内閣官房)

マイナンバーカード(個人カード)の申請方法と申請の流れ(内閣官房)

取引先にマイナンバーを提供する

源泉徴収票や支払調書などの法定調書について、平成28年1月1日以降の金銭の支払いに係るものから、マイナンバーの記載が義務付けられるため、個人事業主は、自分のマイナンバーを取引先に提供しなければいけません。事業者は、マイナンバーの確認と共に本人確認(身元確認)を行います。

証券取引や保険契約などをしている場合も、(金融機関が作成する法定調書に必要なため)取引を行っている金融機関へマイナンバーの提示が必要になります。

また、次のような場面で、マイナンバーが使用されるようになります。これまで煩雑だった行政手続きが簡素化されて便利になる、ということが導入のメリットの1つとされています。

■マイナンバーを使う場面

- e-Tax(電子申告)を行うために必要な「電子証明書」の取得時

※住基カード(住民基本台帳カード)から、マイナンバーカードへ切り替わります。 - 給与支払事務所の場合、給与から源泉徴収した税金を税務署へ納付する時

法定調書(源泉徴収票、支払調書など)を税務署へ提出する時

※個人へ交付する源泉徴収や支払調書には、マイナンバーの記載は不要です。

- 年金の資格取得や確認、給付を受ける時

- 雇用保険や医療保険の資格取得や確認、給付を受ける時

- 図書館利用や印鑑登録証など、地方公共団体が提供しているサービスの利用時

- 毎年6月の児童手当の現況届を提出する時

- 災害者台帳の作成、災害者生活再建支援金の受給を受ける時 など

平成29年の確定申告からマイナンバーを記入!

確定申告については、平成28年分(29年の申告)から、「確定申告書」にマイナンバーの記入が必要になります。「青色申告決算書」への記入は必要ありません。

マイナンバーの使用範囲の拡大について

平成28年1月からスタートするマイナンバー制度は、社会保障・税・災害対策の行政手続の3分野に使用範囲が限定されていますが、平成27年9月の法改正により、今後次のような分野への拡大が決定しました。 適用は、平成30年からになります。

- 金融分野: 同意があれば(任意)、預金口座に使用

- 医療等分野: 特定健康診査(メタボ検診)、予防接種などの健康管理の記録に使用

- 年金分野との連携は、日本年金機構へのサイバー攻撃により個人情報が大量に流出した事件により先送り

e-Tax(電子申告)の手続きが変更!

e-Tax(電子申告)に必要な「電子証明書」は、これまで住民基本台帳カードに格納されていましたが、平成28年1月以降はマイナンバーカード(個人番号カード)に格納されます。

新たに「電子証明書」を取得する、有効期限(発行より3年間)が切れて更新または再取得する場合に、マイナンバーカードの申請手続に時間がかかることが予測されます。手続きは早めに行うことをおススメします。

開始当初で交付申請が集中した場合、確定申告期間に間に合わないおそれがある、と総務省が呼びかけを行っているので注意してください。

【関連情報】

![]() 「電子証明書」の取得/国税庁(e-Tax)

「電子証明書」の取得/国税庁(e-Tax)

![]() 住基カードをお持ちの方へ

個人番号カードと住基カードとの関係(総務省)

住基カードをお持ちの方へ

個人番号カードと住基カードとの関係(総務省)