「所得税 基本通達」の一部改正(案)について

2022年8月29日 掲載 2022年10月11日更新

国税庁が、「所得税基本通達(法令解釈通達)」の改正案を公表して、制定へ向け、8月31日まで、改正に関する意見(パブリックコメン)の公募を行っています。

※所得税基本通達とは、所得税の解釈(運用ルール)について定めたものです。

改正案の内容は、主たる所得ではない副業収入が、年間300万円以下の場合は、令和4年分の申告から、原則「雑所得」とする、というものです。

会社員で副業を行っている方が、規制対象と考えられますが、コロナ禍で、本業の売上が減少して、副業収入を得ているフリーランスの方にも影響が及ぶ可能性がありますので、改正内容を確認しておいてください。

10月7日付 改正の通達について

8月1日に公開された「所得税 基本通達」の一部改正案(雑所得の範囲の明確化)について、パブリックコメント(意見公募)にて、多くの反対意見を受けて、業務に係る雑所得の範囲の明確化(判定基準)について、(改正案が)大幅修正(※)された上で、10月7日に改正の通達が公表されました。

改正内容/業務に係る雑所得の範囲の明確化(判定基準)※修正後

「事業所得と業務に係る雑所得」の区分について、これまでは「活動の規模や社会通念上事業と称するに至る程度で行っているかどうかで判定」となっていました。この判定へ、(8月1日に公表された)改正案では、「(主たる所得ではない)副業収入が300万円以下の場合は雑所得とする」という基準が追加されました。

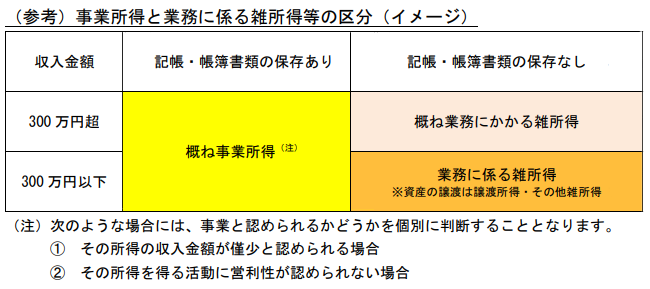

この改正案が、「主たる所得かどうかで判断するのではなく、事業所得者には帳簿書類の保存が義務づけられていることから、帳簿書類の保存の有無で所得区分を判定する」へ修正されました。この修正により、収入金額が300 万円以下であっても、帳簿書類の保存があれば、原則として事業所得に区分されることとなり、「雑所得」の判定は、次のようになりました。

「雑所得」と判定される場合: 取引を記録した帳簿書類の保存がない場合(収入金額が 300 万円を超え、「事業所得」と認められる場合を除く)には、「雑所得」に該当する。

ただし、「事業所得」として認められても、以下国税庁の記載(注意書き①②)に該当するケースでは、個別の判断にて「雑所得」と判定される場合があります。副業の赤字による損益通算(節税効果)を規制するものと考えられます。

■注意① 「収入金額が僅少」とは、3年程度、収入金額が300 万円以下で、本業の収入に対する割合が 10%未満の場合。

■注意② 「営利性が認められない」とは、3年程度、連続赤字で、赤字を解消するための営業活動などを行っていない場合。

※「雑所得の範囲の取扱いに関する所得税基本通達の解説/国税庁」より引用。

※令和2年度 税制改正

令和4年分の確定申告から、副業などで「雑所得」があり、「前々年分の売上高が300万円を超える場合」は、帳簿書類の備え付けが義務化され、「売上高が1,000万円を超える場合」は、確定申告書へ「収支内訳書」の添付が必要になります。

改正案/年間300万円以下の<副業収入>は、すべて「雑所得」 !?

改正の背景

副業収入について、これまで明確な基準が無かったため、<所得区分>を、(「雑所得」とせずに)「事業所得」とすることで、赤字分を本業の所得と「損益通算」したり、青色申告の特別控除を受けるなど、節税スキームに使われることが問題視されていました。

副業を認める企業が増える中、そこへ、国税庁がメスを入れた、と言われています。

改正案の内容

通達の改正案は、「業務に係る雑所得に該当する所得を例示するとともに、事業所得と認められるかどうかの判定についての考え方(判断基準)を明らかにしたもの」になります。

改正案の内容は、次のような記載になっています。

※「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)より抜粋。

つまり、「主たる所得でない収入(副業収入)は、300万円を超えない場合は、「雑所得」と取り扱う」というものです。

- 変更点1: その他雑所得の範囲の明確化

その他雑所得(公的年金等に係る雑所得及び業務に係る雑所得以外の雑所得をいいます。)の範囲に、譲渡所得の基因とならない資産の譲渡から生ずる所得(営利を目的として継続的に行う当該 資産の譲渡から生ずる所得及び山林の譲渡による所得を除きます。)が含まれることを明確化します。 - 変更点2: 業務に係る雑所得の範囲の明確化(判定基準)

「事業所得」と業務に係る「雑所得」の判定について、その所得を得るための活動が、社会通念上 事業と称するに至る程度で行っているかどうかで判定すること、その所得がその者の主たる所得で なく、かつ、その所得に係る収入金額が 300 万円を超えない場合には、特に反証がない限り、業務に係る「雑所得」と取り扱うこととします。

適用時期

改正後、1月へさかのぼって、令和4年分の確定申告から適用されます。

従って、改正案がこのまま通った場合、該当される方は、本年分の申告について、青色申告ができないことになります。

【関連情報/国税庁】

![]() 所得税基本通の改正案について

所得税基本通の改正案について

![]() 所得税基本通達 新旧対照表

所得税基本通達 新旧対照表