令和2年度 所得税の主な税制改正

令和2年度の所得税の税制改正では、経済社会の構造変化を踏まえ、全てのひとり親家庭の子どもに対する公平な税制を実現するとともに、投資を促すための税制措置として、NISA(少額投資非課税)制度の見直しが行われました。

「所得税」に関連する改正については、税務署が発行する「![]() 令和2年分 所得税の改正のあらまし」から、確定申告に必要となる項目をピックアップしてお知らせしています。

令和2年分 所得税の改正のあらまし」から、確定申告に必要となる項目をピックアップしてお知らせしています。

減価償却に関する改正

少額減価償却資産の特例制度が2年延長

30万円未満の少額減価償却資産の取得価額(購入費用)を、全額取得した年の必要経費へ算入できる特例措置(措法28の2)の適用期限が、2年延長されました。

【改 正】 適用期限、令和4年3月31日まで2年延長

所得控除に関する改正

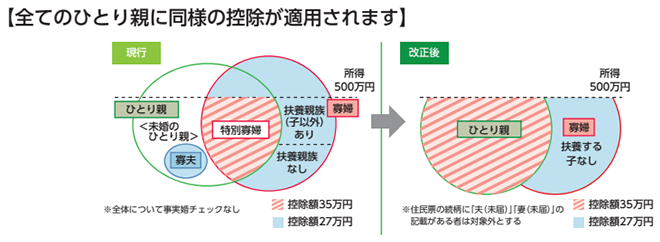

ひとり親控除の創設

寡婦・寡夫控除の問題点(婚姻暦の有無や男女間の異なる扱い)が見直され、全てのひとり親家庭に対して公平な税制支援を行う観点より、ひとり親控除が創設されました。子以外の扶養親族がいる寡婦については、引き続き、寡婦控除が適用されます。

※「令和2年度 税制改正」(財務省)」より引用。

【改 正】 以下、ひとり親控除の適用条件を満たす場合 ⇒ 控除額35万円

子以外の扶養親族を持つ寡婦の場合(寡婦控除) ⇒ 控除額27万円

1.婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額48万円以下)を有する単身者

2.合計所得金額が500万円以下であること

※ひとり親控除、寡婦控除のいずれについても、住民票の続柄に「夫(未届)」「妻(未届)」の記載がある場合は対象外になります。

【適 用】 令和2年分の確定申告から適用されます。

【関連情報/国税庁】

![]() No.1170 寡婦控除

No.1170 寡婦控除

![]() No.1171 ひとり親控除

No.1171 ひとり親控除

扶養控除の見直し

【改 正】 海外に居住する30歳以上70歳未満の親族について、次のいずれにも該当しない場合は、扶養控除の対象から除外されることになりました。

1.留学生

2.障害者

3.送金関係書類において38万円以上の送金等が確認できる者

【適 用】 令和5年分の確定申告から適用されます。

【関連情報/国税庁】

![]() No.1180 扶養控除

No.1180 扶養控除

新型コロナウィルス感染症への対応措置

給付金の非課税

非課税になる給付金は、次の通りです。

・特別定額給付金

・子育て世帯への臨時特別給付金

※持続化給付金、家賃支援給付金は、課税対象になります。

【関連情報/国税庁】

![]() 個人に対して国や地方公共団体から助成金が支給された場合の取扱い

個人に対して国や地方公共団体から助成金が支給された場合の取扱い

中止イベントのチケット代/払戻を放棄した場合 寄附金控除を適用

政府の自粛要請を踏まえて、一定の文化芸術・スポーツイベントを中止した主催者に対し、チケット代の払戻しを請求しなかった場合は、その金額が、「寄附金控除」(所得控除または税額控除)の対象となり、所得金額(または納税額)から控除されます。

チケットを払い戻さず、寄附をお考えの方は、「寄附控除適用までの具体的な流れ」をご覧ください。

住宅ローン控除への特例措置

新型コロナウイルス感染症の影響による住宅建設の遅延などによって住宅への入居が遅れた場合でも、定められた期日までに住宅取得契約が行われている場合には、期限内に入居したのと同様の住宅ローン控除を受けられます。詳しくは、以下をご参照ください。

・新築で、令和2年12月31日までに入居できない場合

・増改築で、6ヵ月以内に入居できない場合

【関連情報/国税庁】

![]() No.1210 マイホームの取得等と所得税の税額控除

No.1210 マイホームの取得等と所得税の税額控除

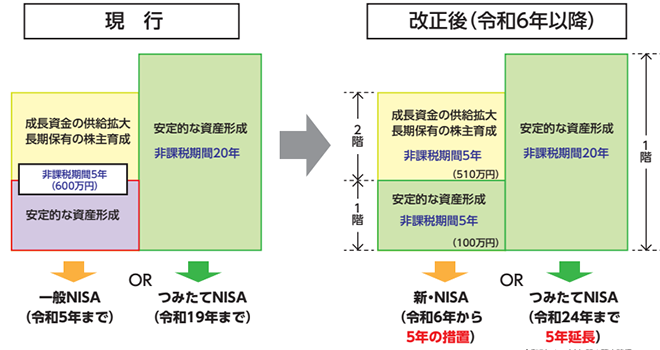

譲渡所得の非課税措置(NISA)の見直し・延長

【改 正】 少額投資非課税制度が、次のように改正されました。

・つみたてNISAを、5年延長(令和5年まで20年の積立期間を確保)

・一般NISAは、原則として一階で積立投資を行っている場合には二階で別枠の非課税投資を可能とする二階建ての制度に見直した上で5年延長

・ジュニアNISAは、令和5年末で終了

※「令和2年度 税制改正」(財務省)」より引用。

【関連情報】

![]() NISAに関する情報(国税庁)

NISAに関する情報(国税庁)

![]() NISA制度の概要(財務省)

NISA制度の概要(財務省)

令和2年度から適用される改正事項

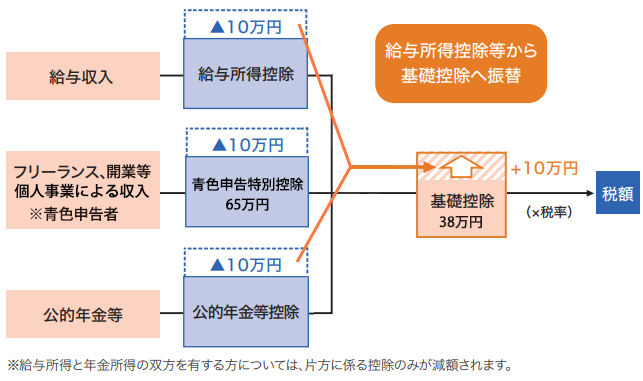

個人所得課税に関する改正

個人所得課税の見直しにより、「給与所得控除」「公的年金等控除」が10万円引き下げられ、「基礎控除」が一律10万円引き上げられます。

※「給与所得」と「年金所得(雑所得)」の両方がある場合は、片方に係る控除のみが減額されます。

これに伴って、「青色申告特別控除」も10万円引き下げられ、55万円となります。

ただし、電子申告(e-Tax)か電子帳簿を選択して、所定の要件を満たすと、65万円控除となります。

つまり、今回の税制改正で、事業的規模の青色申告者にとっては、控除額が10万円増えることになります。

※「平成30年度税制改正(財務省)」より引用(一部編集)。

青色申告特別控除の変更点

「青色申告特別控除」の控除額が、55万円へ減額されますが、所得控除の「基礎控除」が10万円引き上げられるため、実質的には±ゼロになります。

次のいずれかの要件を満たす場合は、特別控除額がこれまで通り65万円になります。従って、65万円控除の対象となる青色申告者にとっては、「基礎控除」の増額分、所得控除額が10万円増えることになります。

いずれも、税務署へ申請書を提出し、事前準備が必要になります。

- 確定申告書を、提出期限までに、e-Tax(電子申告)を使用して行うこと。

- 仕訳帳及び総勘定元帳について、「電磁的記録の備付け及び保存」又は、「電磁的記録の備付け及びその電磁的記録の電子計算機出力マイクロフィルムによる保存」を行っていること。

「超簡単!青色申告 ソフト」は、電子帳簿保存法に対応しておりませんので、本ソフトをご使用いただく場合は、「電子申告(e-Tax)」をご選択いただくようになります。ご了承ください。

「電子帳簿対応ソフト」を検討される場合は、各メーカーさんへ、今回の税制改正の要件を満たしているかどうかご確認ください。

【改 正】 青色申告特別控除 65万円 → 55万円へ減額 <増税>

※「所得控除」の基礎控除 38万円 → 48万円へ増額 <減税> ⇒ ±ゼロに!

ただし、電子申告(e-Tax)または電子帳簿による保存を選択すると、65万円控除となります。

【適 用】 令和2年分(2020年分)の確定申告から適用されます。

【関連情報/国税庁】

![]() 電子帳簿保存法について(国税庁)

電子帳簿保存法について(国税庁)

![]() e-Taxの事前準備

e-Taxの事前準備

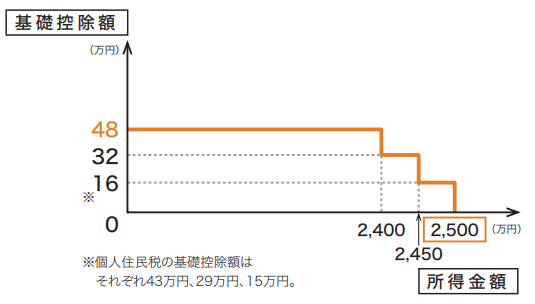

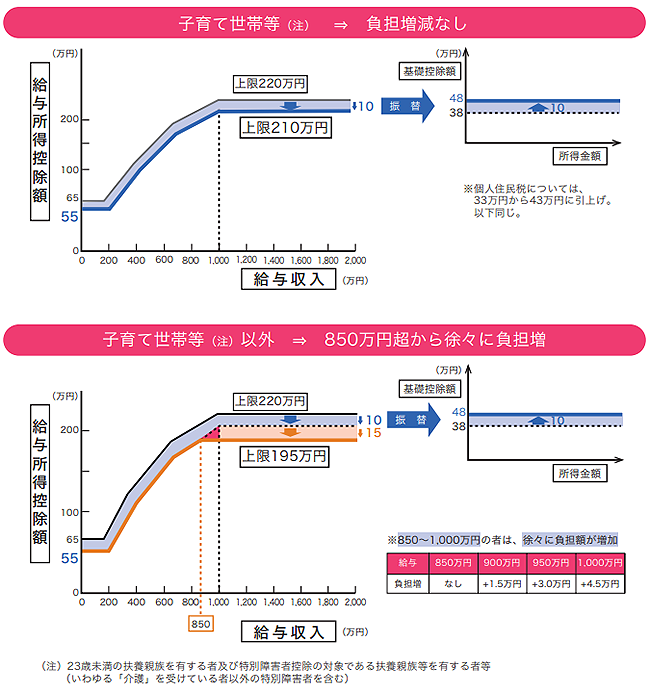

「基礎控除」の変更点

「給与所得控除」および「公的年金等控除」に対する所得控除額が、一律10万円引き下げられ、その振替えで、「基礎控除」が10万円引き上げられます。

「基礎控除」は、これまで所得金額に関わらず、一定額が所得から控除される方式になっていましたが、高所得者にまで税負担の軽減効果を及ぼす必要は乏しいのではないかとの指摘を踏まえ、合計所得金額2,400万円超で控除額の減額が開始され、2,500万円超で控除がゼロになります。

※「平成30年度税制改正(財務省)」より引用。

【改 正】 控除額 38万円 → 48万円へ増額

※合計所得金額2,400万円超で控除額が減額され、2,500万円超で適用なし。

【適 用】 令和2年分(2020年分)以後の所得税について適用されます。

給与所得控除の変更点

「給与所得控除」が、一律10万円引き下げられます。

「給与所得控除」について、「控除額を主要国並みに漸次適正化する」との方針の下、段階的に見直しが進められてきています。今年度の改正では、これまでの方針に沿って、給与収入が850万円を超える場合の控除額が195万円に引き下げられました。

ただし、子育て世代に配慮する観点から、23歳未満の扶養親族や特別障害者である扶養親族等を有する方等に負担増が生じないよう措置が講じられています。

【改 正】 控除額 一律10万円減額

給与収入金額を、1,000万円 → 850万円、控除額の上限を 220万円 → 195万円へ減額。

※子育て、介護世帯には、「所得金額調整控除」が創設され、税負担の増減が出ないように調整されます。

「所得金額調整控除」は、年末調整において適用されます。

【適 用】 令和2年分(2020年分)以後の所得税について適用されます。

※「平成30年度税制改正(財務省)」より引用。

【関連情報/国税庁】

![]() 給与所得控除(国税庁)

給与所得控除(国税庁)

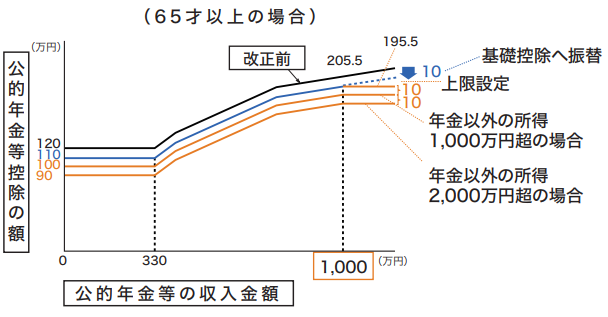

公的年金等控除の変更点

「公的年金等控除」が、一律10万円引き下げられます。

ただし、公的年金以外の所得が 1,000万円を超え 2,000万円以下である場合は20万円、2,000万円を超える場合は30万円引き下げとなります。

「公的年金等控除」については、高所得の年金所得者へ手厚い仕組みになっているとの指摘を踏まえて、世代内・世代間の公平性を確保する観点から、公的年金等収入が1,000万円を超える場合の控除額に195.5万円の上限が設けられました。

【改 正】 控除額 一律10万円(※)減額

※公的年金以外の所得金額が1000万円超~2,000万円以下は20万円、

2,000万円超は30万円減額となります。

公的年金等控除の限度額 → 1,000万円超で、控除の限度額を195.5万円とする。

【適 用】 令和2年分(2020年分)以後の所得税について適用されます。

(注)65才未満の場合、最低保障額(現行70万円)は、次のようになります。

・基礎控除への振替により60万円

・年金以外の所得1,000万円超の場合は50万円

・年金以外の所得2,000万円超の場合は40万円

※「平成30年度税制改正(財務省)」より引用。

【関連情報/国税庁】

![]() 公的年金等の課税関係(国税庁)

公的年金等の課税関係(国税庁)

扶養控除

扶養親族などの範囲について、次の改正が行われました。

【改 正】 勤労学生の合計所得金額の要件 65 万円以下 → 75 万円以下へ引き上げ

配偶者及び扶養親族の合計所得金額の要件 38 万円以下 → 48 万円以下へ引き上げ

源泉控除対象配偶者の合計所得金額の要件 85 万円以下 → 95 万円以下へ引き上げ

【適 用】 平成32年分(2020年分)以後の所得税について適用されます。

【関連情報/国税庁】

![]() 扶養控除(国税庁)

扶養控除(国税庁)

配偶者特別控除

「配偶者特別控除」を受ける配偶者の合計所得金額の要件が、48万円超133万円以下(改正前:38万円超123万円以下)となり、それぞれ 10 万円引き上げられました。

【改 正】 配偶者の合計所得金額 38万円超123万円以下 → 48万円超133万円以下へ引き上げ

配偶者の合計所得金額の区分をそれぞれ 10 万円引き上げ

【適 用】 令和2年分(2020年分)以後の所得税について適用されます。

【関連情報/国税庁】

![]() 配偶者特別控除(国税庁)

配偶者特別控除(国税庁)

家内労働者の事業所得等の所得計算の特例

必要経費に算入する金額の最低保証額が、55万円へ引き下げられました。

※家内労働者とは、家内労働法に規定する家内労働者や、外交員、集金人、電力量計の検針人のほか、特定の人に対して継続的に人的役務の提供を行うことを業務とする人をいいます。

【改 正】 最低保証額 65万円 → 55万円へ減額

【適 用】 令和2年分(2020年分)以後の所得税について適用されます。

【関連情報/国税庁】

![]() 家内労働者等の必要経費の特例(国税庁)

家内労働者等の必要経費の特例(国税庁)